Handel

Portfel All Weather Raya Dalio

All Weather Portfolio lub Permanent Portfolio: Dowiedz się wszystkiego o tej słynnej strategii inwestycyjnej od znanego inwestora Raya Dalio. Przeanalizujemy jej podstawy i wagi, a także zalety i wady. Odkryj szczegóły i cechy jednego z najbardziej znanych portfeli All Weather.

Kim jest Ray Dalio i jego firma Bridgewater Associates?

Raymond Dalio (Nowy Jork, 1949) jest menedżerem funduszy hedgingowych i założycielem Bridweater Associates, która według Forbesa jest największym na świecie dostawcą tego typu produktów finansowych.

Jest uważany za jednego z najważniejszych inwestorów i przedsiębiorców tego stulecia, jeśli nie wszechczasów. Zasłynął również z tego, że był w stanie przewidzieć kryzys finansowy z 2008 roku. Ray Dalio, podobnie jak inne wybitne umysły finansowe (takie jak Warren Buffett czy John Bogle), był zainteresowany rynkiem od najmłodszych lat. Dzięki swojej pierwszej pracy udało mu się zaoszczędzić wystarczająco dużo, aby dokonać pierwszej inwestycji (studiował inwestycje, pracując jako caddy, gdy był młodszy).

W 1975 r. Ray Dalio założył Bridgewater Associates, firmę inwestycyjną, która była pionierem złożonych technik zarządzania (np. rozwój funduszy absolutnej stopy zwrotu). Dzisiejsze Bridgewater Associates zarządza ponad 160 miliardami dolarów w funduszach hedgingowych, które odniosły sukces po około 30 latach.

Najbardziej znanym produktem spółki jest Pure Alpha. Wartość tego funduszu inwestycyjnego wzrosła o 9,5% w 2008 r., po potrąceniu opłat i kosztów, katastrofalnym roku naznaczonym bankructwem Lehman Brothers.

Fundusz Pure Alpha, zarządzany przez Raya Dalio w latach 1991-2018, wygenerował w tym okresie roczną stopę zwrotu na poziomie 12%.

Czym jest All Weather Portfolio?

Zasady inwestycyjne tego portfela obejmują szeroką ekspozycję na rynki akcji i obligacji, z ochroną przed dużymi spadkami w okresach dekoniunktury.

Jest to skutecznie osiągane poprzez dywersyfikację aktywów, nie tylko w podklasach aktywów, takich jak akcje o dużej i średniej kapitalizacji lub obligacje korporacyjne i rządowe, ale także w czasie (krótkoterminowe i długoterminowe), z dodatkową korzyścią w postaci zmniejszenia oczekiwanych strat z powodu łączenia zmienności. Poniżej szczegółowo przeanalizujemy wszystkie te aspekty. Ta strategia opiera się na solidnym zrozumieniu, jak inwestować na giełdzie niezależnie od warunków.

Przeczytaj także: Najlepsze obligacje

Bridgewater był również pionierem analizy technicznej i cykli gospodarczych, które badał w "maszynie ekonomicznej". Jego fundusz All Weather Fund, później All Weather Portfolio, został zaprojektowany do działania we wszystkich sytuacjach gospodarczych przy użyciu różnych aktywów, które zachowują się inaczej w każdym sezonie. Został on również nazwany "portfelem All Season" lub "na każdą porę roku".

Chociaż Bridgewater stale obserwuje rynek i gospodarkę, sam Dalio podkreśla, że nie może przewidzieć przyszłości, więc jest to portfel zaprojektowany w celu ochrony przed stratami finansowymi spowodowanymi nieprzewidzianymi zdarzeniami gospodarczymi.

Dywersyfikacja portfela od dawna uważana jest za sposób na zmniejszenie ryzyka i zmienności. Portfel All Weather, według jego twórców, wykorzystuje szereg klas aktywów w celu osiągnięcia maksymalnej dywersyfikacji. Ta zaleta dywersyfikacji wynika częściowo z nieodłącznego oddzielenia tych aktywów, tak że gdy akcje spadają, obligacje rosną.

Należy zauważyć, że portfel All Weather, jak opisano, nie jest oparty na prawdziwym parytecie ryzyka aktywów. Jest to po prostu wynik wywiadu między Tonym Robbinsem a Rayem Dalio, w którym Dalio zaproponował, że te wagi będą odpowiednie i łatwe do zarządzania dla przeciętnego inwestora.

Portfel All Weather zawdzięcza swoją nazwę temu, że może "przetrwać" każdą burzę. Wykorzystuje dywersyfikację klas aktywów w oparciu o wzorce sezonowe, aby ograniczyć zmienność i spadki. Aktywa są zorganizowane według pór roku, zgodnie z teorią ekonomicznych "pór roku" Dalio.

Korzystając ze swojego podejścia i doświadczenia, Dalio proponuje następujące 4 zmienne, które wpływają na ceny aktywów:

- Inflacja

- Deflacja

- Wzrost gospodarczy

- Spadek gospodarczy

Według Dalio gospodarka będzie miała cztery "sezony":

- Inflacja wyższa niż oczekiwano.

- Niższa inflacja niż oczekiwano.

- Wyższy niż oczekiwany wzrost gospodarczy.

- Niższy niż oczekiwany wzrost gospodarczy.

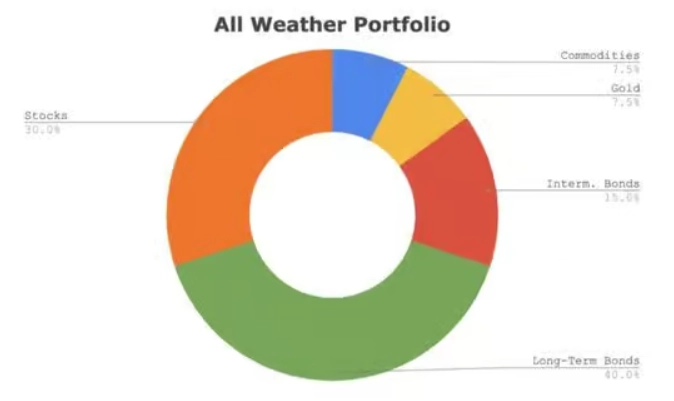

Alokacja aktywów portfela All Weather

Oczywiście, oto przetłumaczona tabela:

| 30 | Akcje USA | ||

| 40 | Długo-terminowe obligacje skarbowe | ||

| 15 | Średnio-terminowe obligacje skarbowe | ||

| 7,5 | Surowce | ||

| 7,5 | Złoto |

| Procent (%) | Aktywa |

|---|---|

| 30 | Akcje USA |

| 40 | Długo-terminowe obligacje skarbowe |

| 15 | Średnio-terminowe obligacje skarbowe |

| 7,5 | Surowce |

| 7,5 | Złoto |

Strategia inwestycyjna na każdą pogodę i cykl koniunkturalny

Głównym celem strategii inwestycyjnej All Weather jest opracowanie strategicznej alokacji aktywów, która ma na celu zapewnienie stabilnych zwrotów w różnych fazach cyklu gospodarczego. Powtarzające się fazy cyklu gospodarczego obejmują:

- Inflacja (rosnące ceny)

- Deflacja (spadek cen)

- Rozwój gospodarczy (wzrost PKB)

- Recesja (spadek produktu krajowego brutto).

Każda faza charakteryzuje się rodzajem inwestycji, które mają tendencję do osiągania lepszych wyników. Na przykład akcje mają tendencję do osiągania dobrych wyników podczas ekspansji gospodarczej. Towary mają tendencję do wzrostu w fazach inflacji. Obligacje rządowe mają tendencję do osiągania dobrych wyników, gdy ceny spadają i/lub gdy gospodarka ma kłopoty.

Jak stosować strategię portfela All Season?

Nadszedł czas, aby zbadać, jak zainwestować w to lub w produkt, który podąża za jego strukturą, po zapoznaniu się z atrakcyjnością i przydatnością tej techniki.

Możemy kupować fundusze ETF i dystrybuować je z wagami wskazanymi powyżej, aby mieć strukturę wyznaczoną przez strategię. W tym celu będziemy musieli szukać ETF-ów z różnych rynków globalnych lub krajowych.

Wszystkie te strategie All Weather mają również elastyczność w stosowaniu unikalnych technik alternatywnych.

Long/Short

Jedną z powszechnie stosowanych strategii osiągania zysków we wszystkich środowiskach rynkowych jest strategia Long/Short. Fundusze te mają możliwość zajmowania zarówno długich, jak i krótkich pozycji. Pozwala im to kupować inwestycje, które mają potencjał wzrostowy i sprzedawać papiery wartościowe, które powinny stracić na wartości. Fundusze te mogą elastycznie przeważać długie pozycje w okresach wzrostów rynkowych oraz krótkie pozycje w okresach strat rynkowych.

Market Neutral

Strategia Market Neutral to kolejna alternatywna technika wykorzystująca pozycje długie/krótkie. Strategia ta różni się od typowej strategii long/short tym, że stara się wykorzystać handel parami, który wykorzystuje potencjalny arbitraż między sparowanymi papierami wartościowymi. Strategia ta osiąga neutralne rynkowo zyski we wszystkich warunkach rynkowych, ponieważ jej celem jest przyjmowanie ukierunkowanych pozycji handlowych, które blokują zyski poprzez ruch dopasowanych papierów wartościowych.

Inne alternatywy

Istnieje kilka innych strategii, które okazały się skuteczne w osiąganiu wzrostu wartości kapitału na wszystkich rodzajach rynków. Rotacja sektorów i hedging makro to dwie strategie, które inwestorzy często rozważają w celu osiągnięcia zwrotów w każdych warunkach rynkowych. Obie oferują elastyczne strategie inwestycyjne z możliwością poruszania się między różnymi obszarami rynku, zamiast być przywiązanym do jednej podklasy aktywów.

Strategie rotacji sektorowej polegają na wchodzeniu i wychodzeniu z sektorów, które oferują wysoki potencjał wzrostu lub mają historyczną reputację w zakresie wyników na określonych typach rynków. Inflacja, technologia i inne innowacyjne sektory generalnie oferują najwyższe potencjalne zwroty w rozwijających się gospodarkach. I odwrotnie, na kurczących się rynkach, podstawowe produkty konsumenckie i inne niezawodne sektory oferują pewien poziom bezpieczeństwa.

Makro hedging to kolejna elastyczna strategia, która łączy w sobie teorie zarówno rotacji sektorowej, jak i inwestowania long/short. Strategie hedgingu makro mają na celu inwestowanie w sektory napędzane przez rynek poprzez jednoczesne stosowanie długich i krótkich transakcji w celu wykorzystania określonych katalizatorów rynkowych.

Zalety i wady strategii All Weather Raya Dalio

ZALETY

Minimalne opłaty za zarządzanie. Ponieważ obroty portfela są niskie, opłaty za utrzymanie są minimalne, ponieważ równoważenie odbywa się raz w roku.

Możliwość alokacji aktywów pomiędzy wiele klas aktywów jest bardzo przydatna. Utrzymywana jest doskonała dywersyfikacja między klasami aktywów.

Potencjalnie wysokie zyski. Jeśli przetestujemy tę technikę w okresie od 1970 r. do chwili obecnej, oferuje ona roczny zwrot w wysokości 5,3% przy maksymalnym spadku wynoszącym 16%.

WADY

Nie może wykorzystać dynamiki ani trendów na rynku akcji. Ponieważ portfel ten został zaprojektowany jako "stała" pozycja z automatycznym corocznym równoważeniem, obejmuje sektory i akcje, które radzą sobie lepiej niż rynek, aby wykorzystać dynamikę i wzrost.

Istnieją sytuacje, w których inwestorzy mogą ponosić znaczne straty przez długi czas. Można sobie wyobrazić, że ta technika może prowadzić do wieloletnich spadków.

Potrzeba dużego kapitału. Wcześniej portfel ten obejmował wiele aktywów, wymagając dużych sum pieniędzy na dywersyfikację między akcjami, obligacjami, inwestycjami w kontrakty terminowe na złoto lub towarami. Należy jednak zauważyć, że fundusze ETF znacznie zmniejszyły ilość wymaganego kapitału.

Opinie na temat portfela All Season Raya Dalio

Chociaż metoda ta ma zalety i wady, najważniejszym aspektem, który należy podkreślić, jest to, że nie pozwala ona na elastyczne zarządzanie pieniędzmi, ponieważ aktywa i wagi są określane przez tę teorię. Powoduje to, że inwestorzy tracą wiele okazji inwestycyjnych, które byłyby niezwykle zyskowne tylko dlatego, że są powiązane z portfelem All Weather.

Dla kogo jest odpowiedni Portfel All Weather?

Strategia All Weather jest idealna dla inwestorów, którzy preferują pasywne podejście, którzy nie chcą aktywnie monitorować rynków i którzy mogą być niespokojni podczas spadków. Różnorodność klas aktywów w portfelu pomaga utrzymać stabilność w czasie, ograniczając straty.

Jeśli rozpoznajesz siebie w tym opisie, jesteś inwestorem kontrariańskim. Wybierz najlepsze fundusze ETF, które replikują każdą z oczekiwanych klas aktywów, kup je wszystkie natychmiast i równoważ portfel w regularnych odstępach czasu (kwartalnych lub rocznych).

Inwestorzy, którzy szukają bardziej znaczącego wzrostu swojego kapitału w czasie i którzy tolerują bardziej "ostre" wahania zainwestowanych wartości, mogą chcieć uniknąć tego podejścia. Podsumowując, w latach 1973-2020 portfel zwracał średnio 5,40% rocznie po uwzględnieniu inflacji.

W tym samym okresie indeks S&P 500 zwracał 6,60%. Podkreśla to, jak redukcja ryzyka wiąże się z kosztem pod względem zwrotów. Może to być szczególnie niekorzystne dla inwestorów długoterminowych, dla których ograniczenie efektu kapitalizacji odsetek może być szczególnie kosztowne.

Wnioski

All Weather Portfolio Raya Dalio reprezentuje strategię inwestycyjną zaprojektowaną tak, aby osiągać solidne wyniki w każdych warunkach ekonomicznych, odzwierciedlając filozofię dywersyfikacji i równoważenia różnych klas aktywów. Podejście to ściśle przypomina koncepcję Harry Browne Permanent Portfolio, która również ma na celu zapewnienie inwestorom ochrony przed zmiennością rynku poprzez strategiczną i stałą alokację kapitału w zdywersyfikowane aktywa.

Ray Dalio vs Harry Browne

Podczas gdy All Weather Portfolio kładzie nacisk na równowagę między wzrostem a ochroną w różnych środowiskach gospodarczych, Harry Browne Permanent Portfolio opiera się na prostej i stałej alokacji między akcjami, obligacjami długoterminowymi, gotówką i złotem. Oba portfele dążą do zmniejszenia ryzyka i oferują stabilne zwroty, ale różnią się konkretnymi alokacjami i podstawową filozofią. Integracja strategii Harry'ego Browne'a w kontekście All Weather Portfolio Dalio może zaoferować inwestorom cenny wgląd w to, jak zbudować prawdziwie odporny portfel, zdolny do radzenia sobie z niepewnością rynkową w perspektywie długoterminowej.

Szukasz brokera? Sprawdź nasze rekomendacje