Giełda

Peter Lynch: Książki i styl inwestycyjny

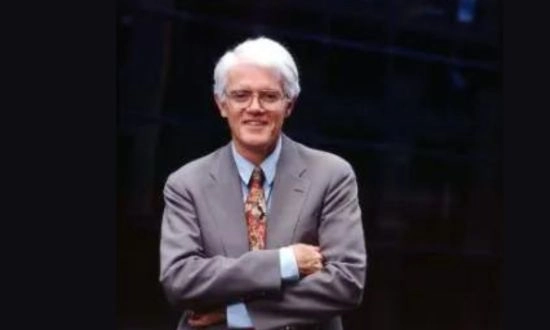

Peter Lynch urodził się 19 stycznia 1944 r. w Newton w stanie Massachusetts. W wieku 10 lat stracił ojca, który cierpiał na raka. W obliczu tej sytuacji matka Lyncha zaczęła pracować, jednak jej dochody były ograniczone i ledwo mogła pokryć podstawowe wydatki. W młodości Peter Lynch pracował jako pomocnik golfisty (caddy), gdzie zdobył pewne środki, które wykorzystał do pomocy w domu.

Kim jest Peter Lynch?

Peter Lynch urodził się 19 stycznia 1944 r. w Newton w stanie Massachusetts. W wieku 10 lat stracił ojca na raka, co zmusiło jego matkę do poszukiwania pracy, a Peter został zatrudniony jako caddie na polu golfowym, gdzie poznał prezesa firmy inwestycyjnej znanej jako Fidelity.

Peter Lynch studiował psychologię, historię i filozofię w Boston College, gdzie ukończył studia w 1965 roku, a następnie uzyskał tytuł MBA w Wharton School of the University of Pennsylvania, który ukończył w 1968 roku. Na drugim roku studiów jego pierwsza inwestycja polegała na zakupie 100 akcji firmy logistycznej Flying Tiger Airlines; akcje, które następnie sprzedał, gdy wartość każdej akcji wzrosła do 80 USD, co przyniosło mu ogromne zyski.

Zobacz, jak jego podejście wypada na tle największych inwestorów na świecie.

Lynch rozpoczął swoją karierę jako stażysta w Fidelity Investments, gdzie w 1974 r. awansował na stanowisko kierownika ds. badań, które zajmował do 1977 r., specjalizując się w branży wydawniczej, chemicznej i papierniczej.

Następnie został mianowany menedżerem Magellan Investment Fund i osiągnął roczny zwrot w wysokości 29,2% w latach 1977-1990, podwajając historyczny zwrot S&P 500, co czyni go jednym z najlepszych inwestorów w branży funduszy inwestycyjnych.

Peter Lynch: Strategia GARP

Lynch jest znany ze stworzenia strategii inwestycyjnej znanej jako GARP - Growth at a reasonable Price - która koncentruje się na wyborze akcji wzrostowych po rozsądnych cenach, tj. w oparciu o wzrost akcji i poszukiwanie akcji, które nie są zbyt wysoko wyceniane.

Podejście to można postrzegać jako swego rodzaju syntezę filozofii inwestowania w wartość i growth investing. Podczas gdy pierwsza polega na poszukiwaniu akcji, które są uważane za niedowartościowane przez rynek, zgodnie z szeregiem indeksów i parametrów, które są brane pod uwagę, druga polega na inwestowaniu w spółki o wysokim potencjale wzrostu.

Jest to bardzo elastyczna strategia, która jednak uwzględnia pewne podstawowe parametry lub kryteria, takie jak stosunkowo niski wskaźnik cena/zysk. Następnie brany jest pod uwagę wskaźnik PEG, czyli wskaźnik wzrostu ceny do zysków, w poszukiwaniu spółek o wskaźniku PEG niższym niż 1. U podstaw tej strategii leży pewna nieufność wobec akcji o zbyt wysokich stopach wzrostu, co jest oznaką, że mogą one być przewartościowane.

Aby uzyskać bardziej kompleksowy przegląd tematu, odsyłamy do naszego kompletnego przewodnika po strategii GARP.

Peter Lynch: Książki

W swojej karierze zawodowej był współautorem kilku książek i publikacji, z których najważniejsze to:

- One Up on Wall Street (1989): "One Step Up on Wall Street", to jedna z jego najbardziej znanych prac, w której dzieli autorstwo z Johnem Rothchildem i opowiada o tym, jak udało mu się zwiększyć fundusze inwestycyjne dzięki strategii inwestowania w spółki z niewielkim zadłużeniem, możliwościami wzrostu i niedowartościowanymi akcjami.

- Beating the Street (1993): podobnie jak poprzednia, jest to wspólne dzieło z Johnem Rothchildem, w którym wyjaśnia różne aspekty inwestowania, takie jak to, co oznaczają nastroje gospodarcze i na czym polega branża inwestycyjna.

Warto również wspomnieć o innych jego książkach: "Learn to Earn" (1995), "The Emergence of Numerical Weather Prediction" (2006), "Scottish Government and Politics” (2001), “Rambling Round Ireland”(2010) czy “Wildlife & Conservation Volunteering” (2009).

Inwestowanie w stylu Petera Lyncha

Peter Lynch jest znany na całym świecie ze swojego stylu inwestycyjnego o nazwie " Invest in what you know" (Inwestuj w to, na czym się znasz), który ma na celu ukierunkowanie inwestycji wyłącznie w obszarach wiedzy, zainteresowań i doświadczenia. Jego rekomendacja opiera się na fakcie, że inwestor, który rozumie i zna określoną niszę lub obszar inwestycyjny, może znaleźć dobre opcje, które są niedowartościowane na rynku globalnym, zwiększając w ten sposób swoje szanse na zysk.

Peter Lynch: Jak wybierać akcje

Wybierając najlepsze akcje dla siebie, należy podjąć kilka kroków.

Pierwszym z nich jest rozważenie spółek, które mieszczą się w sferze naszej wiedzy, z którymi jesteśmy zaznajomieni poprzez doświadczenie lub hobby. Do tej kategorii należą na przykład spółki oferujące produkty, które kupujemy regularnie lub w obszarze, w którym pracujemy.

Drugim krokiem jest zapoznanie się z konkretną firmą. W ten sposób możemy uzyskać wiedzę na temat jej możliwego wzrostu i perspektyw rozwoju. Podanie dokładnych szacunków jest praktycznie niemożliwe, a sami analitycy często popełniają błędy.

Następnie analizujemy plany firmy, na przykład w odniesieniu do polityki ekspansji, starając się uwzględnić je również w naszej analizie.

Wreszcie, spółki są kategoryzowane według różnych kryteriów. Ta kategoryzacja jest przydatna, ponieważ pozwala nam zrozumieć, jakie w zasadzie mogą być oczekiwania dotyczące wzrostu. Pierwsze kryterium klasyfikacji opiera się na wielkości spółki. Mniejsze spółki mają oczywiście większy potencjał wzrostu i odwrotnie. Istnieją również inne sposoby klasyfikacji spółek: wolno rosnące, stabilne, szybko rosnące, cykliczne, okazje majątkowe.

Przyjrzyjmy się im w następnym akapicie.

Peter Lynch: Portfolio

Obecny portfel składa się z 6 rodzajów akcji:

- Stalwarts: są to solidne, stabilne spółki o dużej kapitalizacji, które mimo to mają duży potencjał ekspansji. Podejście w tych przypadkach polega na cyklicznym sprzedawaniu akcji, gdy spółka doświadcza umiarkowanego wzrostu, a następnie sprzedaży, zakupie kolejnych i powtórzeniu tego cyklu. Mogą one chronić w przypadku recesji.

- Fast growers: są to akcje o wysokiej wycenie, która jest utrzymywana przy stabilnym wzroście podczas spadków na rynku.

- Turnaround stocks: ideą jest inwestowanie w spółki, które doświadczyły problemów i prawdopodobnie doświadczą okresów wyższego wzrostu w przyszłości.

- Cyclical companies: są to niestabilne spółki, które są kupowane, gdy rynek akcji spada, w nadziei, że ich sytuacja się poprawi.

- Asset Opportunities: spółki mało znane w mainstreamowych mediach, rzadkie perełki, które tylko czekają na odkrycie. Często wymaga to jednak dogłębnej znajomości sektora.

- Slow growers: duże spółki o niskich stopach wzrostu, których szacunki ekspansji są mniej więcej zgodne ze średnią amerykańską. Mają one jednak tendencję do regularnego wypłacania dywidend.

Peter Lynch: Cytaty

W trakcie wieloletniej kariery inwestora odnoszącego sukcesy, Peter Lynch wypowiedział wiele zdań, wśród których można wyróżnić następujące:

- "Przekonałem się, że gdy rynek jest w spadku, a Ty mądrze kupujesz fundusze, w pewnym momencie w przyszłości będziesz szczęśliwy".

- "Możesz stracić pieniądze bardzo szybko, ale potrzebujesz czasu, by zarobić".

- "Sprzedawanie zwycięskich akcji i trzymanie się tych przegranych jest jak podcinanie kwiatów i podlewanie chwastów".

- "Ludzie nie mają cierpliwości, by bogacić się powoli, więc decydują się na szybki upadek".

- "Inwestorzy, którzy przygotowują się do korekt lub próbują je przewidzieć, stracili znacznie więcej pieniędzy niż stracili na samych korektach".

- "W biznesie konkurencja nigdy nie jest tak zdrowa, jak całkowita dominacja".

- "Jeśli chcesz zainwestować w biznes, powinieneś być w stanie wyjaśnić dlaczego, w prostym języku, który może zrozumieć piątoklasista i wystarczająco szybko, aby się nie nudzić."

Peter Lynch: Majątek

W 2006 r. Boston Magazine umieścił Petera Lyncha na liście 40 najbogatszych ludzi w Bostonie. Jego majątek wynosi 352 miliony dolarów. Obecnie szacuje się, że majątek ekonomisty przekracza 400 milionów dolarów, a niektóre źródła podają, że wynosi on nawet 450 milionów dolarów.

Inni znani traderzy

Carl Icahn

Carl Icahn urodził się 16 lutego 1936 r. w Far Rockaway, Queens, Nowy Jork, jako syn dwóch profesorów żydowskiego pochodzenia. Ukończył filozofię na Uniwersytecie Princeton. Później wrócił do swojego rodzinnego stanu i zapisał się na "University of New York", gdzie uczęszczał do szkoły medycznej. Dwa lata później porzucił studia i zdecydował się wstąpić do wojska. Jego strategią inwestycyjną jest arbitraż przejęć. Innymi słowy, Icahn spekuluje na akcjach spółek znajdujących się w trudnej sytuacji, aby nabyć większościowy pakiet akcji. Następnie zyskuje kontrolę nad spółkami, a potem sprzedaje aktywa w celu zwiększenia zysków.

Warren Edward Buffet

Warren Buffett urodził się 30 sierpnia 1930 r. w Omaha, Nebraska, USA, jako syn Howarda Homana Buffetta, maklera giełdowego i kongresmena USA. W wieku 10 lat zainwestował pieniądze otrzymane z dostaw gazet w akcje Cities Service Company, które kupił po 38 USD za akcję, a następnie sprzedał za 40 USD. Fakt ten miał na niego ogromny wpływ, ponieważ akcje te były sprzedawane po cenie 200 USD za akcję.

Warren studiował ekonomię na Uniwersytecie Columbia i był uczniem Benjamina Grahama, znanego jako ojciec Value Investing. Ponadto filozofia inwestycyjna Warrena Buffeta koncentruje się na inwestowaniu w duże spółki, które są niedowartościowane, ale mają potencjał do odzyskania wartości ze względu na ich wielkość i branżę.

Nicholas William Leeson

Nicholas William Leeson, lepiej znany jako Nick Leeson, to były trader urodzony w Watford 25 lutego 1967 roku, który ukończył studia i był zatrudniony przez kilka firm inwestycyjnych, w tym Coutts i Morgan Stanley, Barings Bank, założony w 1762 roku. Był to najstarszy bank w Anglii i jeden z najstarszych na świecie, z ponad dwustuletnią historią; był to bank królowej Anglii do obsługi jej rachunków i finansował między innymi wojny napoleońskie.

Leeson jest znany z upadku Barings Bank, swojej odporności i umiejętności wykorzystania swoich doświadczeń. Za regularną publikację swojej książki w The Mail otrzymał pokaźne honorarium. Historia ta została później wykorzystana w filmie Rogue Trader z Ewanem McGregorem w roli głównej. W 2001 roku uzyskał tytuł magistra psychologii. Obecnie Nick spędza czas prowadząc wykłady i przemówienia dla firm oraz udzielając przemówień po kolacji w oparciu o swoje doświadczenia życiowe.

Szukasz brokera giełdowego?