ETF

Najlepsze ETF typu overnight

Wyobraź sobie, że Twój kapitał pracuje wtedy, gdy Ty śpisz – a zyski wpadają na konto co miesiąc. Brzmi jak bajka? W rzeczywistości istnieją instrumenty, które działają w taki sposób. To tzw. fundusze ETF typu overnight. W tym artykule wyjaśniam, czym są, jak działają i które z nich mogą być warte uwagi.

Czy wiesz, że w świecie międzybankowych stóp procentowych funkcjonują fundusze, które zarabiają głównie w nocy? I nie chodzi o to, że ich handel odbywa się tylko podczas nocnej sesji, lecz o to, że największa część ich strategii realizowana jest właśnie wtedy, gdy rynek dla większości inwestorów jest zamknięty.

Jakie są najlepsze fundusze ETF typu overnight?

Jeżeli nigdy wcześniej o tym nie słyszałeś, mówimy tu o tzw. operacjach overnight – strategiach wykorzystywanych przez największych graczy. Dziś można z nich skorzystać w prostszej formie dzięki tematycznym funduszom ETF.

Czym jest fundusz ETF overnight?

Na początek ważne rozróżnienie: ETF overnight w Europie to coś zupełnie innego niż ETF overnight w USA. Choć nazwa ta sama, mechanizm działania – inny.

ETF overnight w USA

W Stanach Zjednoczonych ETF typu overnight to fundusz notowany na giełdzie, który próbuje wykorzystać zyski generowane między zamknięciem a otwarciem rynku – całkowicie pomijając regularną sesję handlową. Strategia jest prosta: kupno koszyka aktywów po zamknięciu i sprzedaż następnego dnia rano.

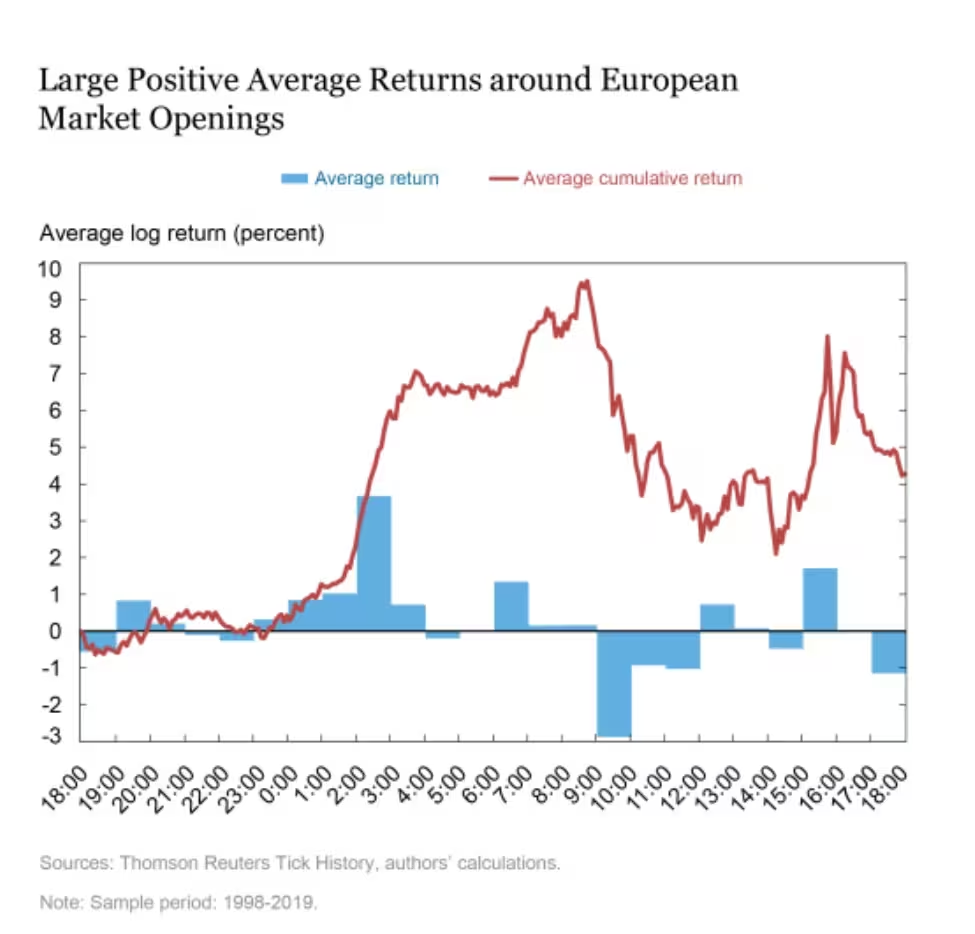

Badania pokazują, że zaskakująco duża część wzrostów indeksu S&P 500 w ostatnich dekadach miała miejsce właśnie nocą. Wynika to m.in. z tego, że kluczowe komunikaty makroekonomiczne, raporty wyników czy reakcje na wydarzenia globalne często ogłaszane są poza godzinami sesji.

Problem w tym, że na razie nie istnieje żaden fundusz ETF typu UCITS, który w czystej formie realizowałby tę strategię dla indeksów takich jak S&P 500 czy Nasdaq-100.

ETF overnight w Europie

W Europie definicja jest inna. Tutaj fundusze ETF overnight to produkty o bardzo krótkim terminie zapadalności, które – za pomocą syntetycznych swapów – odzwierciedlają dzienne zmiany stopy procentowej overnight. To ta sama stopa, po której banki pożyczają sobie środki z dnia na dzień.

Ich celem jest czerpanie zysku z premii międzybankowej stopy procentowej i przekształcanie jej w płynność, którą można przekazać inwestorom.

Obecnie w Europie można znaleźć około 10 funduszy tego typu, a większość z nich śledzi zachowanie indeksów overnight, takich jak €STR (Euro Short-Term Rate).

Jak działa strategia „overnight” w europejskich ETF-ach?

Warto podkreślić, że europejskie fundusze ETF overnight nie kupują obligacji ani nie trzymają depozytów. Ich zadaniem jest codzienne odtwarzanie kapitalizacji międzybankowej stopy overnight (€STR, SONIA, SOFR, Fed Funds itd.).

Dodatkowo – w przypadku euro – często doliczana jest niewielka premia, np. +8,5 punktu bazowego. To sprawia, że instrumenty te mogą być ciekawym narzędziem do krótkoterminowego parkowania kapitału z minimalnym ryzykiem rynkowym.

Jak wygląda mechanizm działania w praktyce?

Wyobraź sobie, że ETF i bank codziennie zawierają niewielki „zakład” dotyczący tego, jak zmieni się indeks w trakcie sesji nocnej – od zamknięcia rynku do jego otwarcia następnego dnia.

- Zamknięcie rynku (dzień D): ETF jest winien bankowi — lub odwrotnie — zysk wygenerowany w ostatnich 24 godzinach.

Jeśli to bank ma dług, musi zdeponować zabezpieczenie (np. obligacje skarbowe lub gotówkę) w sejfie strzeżonym przez depozytariusza funduszu.

Jeśli to ETF jest „na minusie”, zwraca część wcześniej zdeponowanego zabezpieczenia. - W nocy: Trwa sesja overnight. Zabezpieczenie nadal znajduje się w sejfie i formalnie należy do ETF-u, więc nie jest częścią bilansu banku.

- Otwarcie rynku (dzień D+1): Przeprowadza się ponowne przeliczenie wartości („mark-to-market”) względem złożonego zabezpieczenia. Jeśli różnica wynosi np. 0,02 € na udział, kwota zabezpieczenia jest korygowana tak, aby pokrywała niemal 100% tej ekspozycji.

Jeśli bank jest winien 0,02 €, przekazuje depozytariuszowi ETF obligacje skarbowe lub gotówkę w tej kwocie (plus tzw. haircut – niewielki zapas, który ma pokryć drobne wahania w ciągu dnia).

Jeśli sytuacja się odwróci i różnica wyniesie -0,01 €, depozytariusz zwróci zabezpieczenie bankowi.

Dzięki temu wartość aktywów w portfelu ETF praktycznie zawsze pokrywa należności wobec banku. Nawet gdyby bank zniknął między jedną a drugą korektą, depozytariusz mógłby sprzedać obligacje i odzyskać środki (poza drobnym „tarciem” wynikającym z różnic kursowych). Następnie cały cykl zaczyna się od nowa.

Podsumowując: to mechanizm znany z dużych instytucji finansowych, dziś dostępny także dla inwestorów indywidualnych. Dzięki syntetycznej replikacji (swap) można utrzymać środki oprocentowane według stawki overnight (pomniejszonej o prowizję), przy zmienności praktycznie równej zeru.

Najlepsze fundusze ETF overnight w Europie

Skoro już wiesz, jak działa ten model, czas spojrzeć na konkretne przykłady. Oto jeden z najpopularniejszych ETF-ów typu overnight, dostępny w ofercie brokera Freedom24.

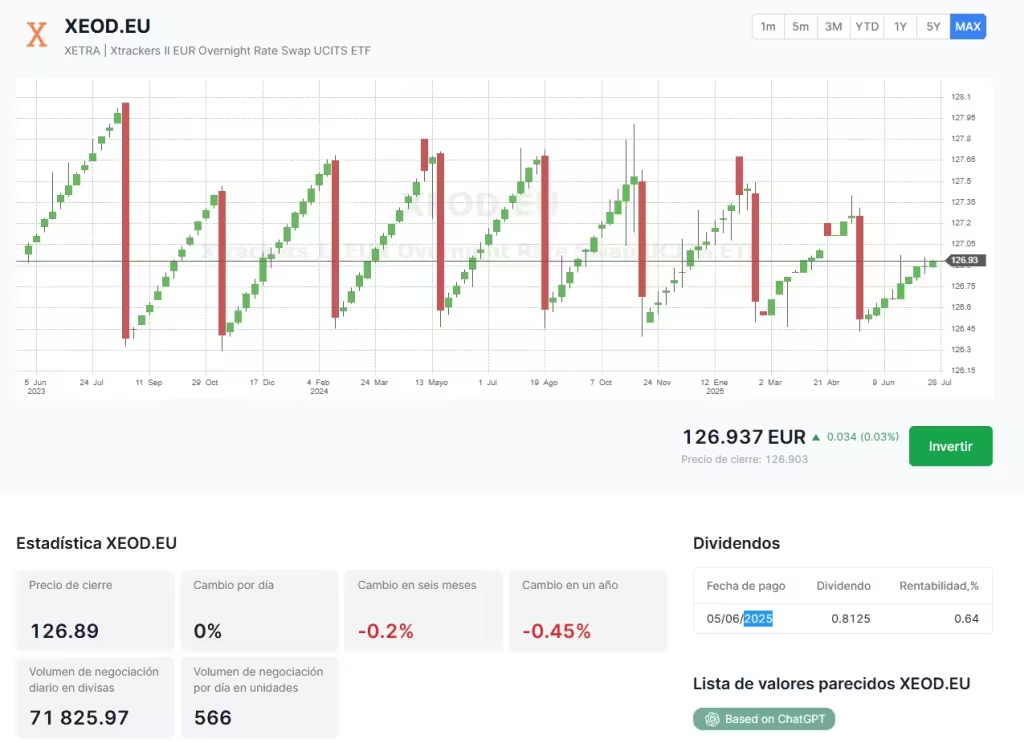

Xtrackers II EUR Overnight Rate Swap UCITS ETF 1D

Ticker: XEOD

ISIN: LU0335044896

Fundusz odzwierciedla zmiany indeksu €STR lub Solactive €STR + 8,5 pb Daily Total Return (czyli rentowności stopy procentowej overnight w euro powiększonej o 8,5 punktu bazowego), korzystając z replikacji syntetycznej (swap).

Parametry funduszu:

- Rentowność 3-letnia: 8,95%

- Dywidenda: tak, co cztery miesiące (rentowność z dywidendy 3,13%)

- TER: 0,10%

- Zmienność (1 rok): 0,15%

Dzięki kwartalnej wypłacie dywidendy i rentowności na poziomie 3,18%, fundusz ten może być atrakcyjny dla inwestorów, którzy cenią sobie regularny, przewidywalny dochód pasywny bardziej niż długoterminowy wzrost wartości portfela.

Dlaczego te ETF-y są tak regularne w wypłatach?

Aby utrzymać stabilność przepływów pieniężnych, ETF-y overnight zawierają umowy swapowe z bankami pierwszego rzędu – m.in. Barclays, Deutsche Bank, Goldman Sachs, JPMorgan czy Société Générale. Dzięki temu mogą codziennie odtwarzać indeks €STR z niewielkim „dodatkiem” +8,5 punktu bazowego, pomniejszonym o niski koszt zarządzania (TER 0,10%).

Xtrackers II EUR Overnight Rate Swap UCITS ETF 1D

Ticker: XEOD

ISIN: LU0335044896

Fundusz śledzi indeks €STR lub Solactive €STR + 8,5 pb Daily Total Return, odzwierciedlając rentowność stopy overnight w euro (plus wspomniane 8,5 pb) poprzez replikację syntetyczną.

Parametry:

- Rentowność (3 lata): 8,95%

- Dywidenda: tak, co 4 miesiące (3,13% rentowności z dywidendy)

- TER: 0,10%

- Zmienność (1 rok): 0,15%

Dzięki kwartalnej wypłacie dywidendy i rentowności z niej na poziomie 3,18%, to dobry wybór dla inwestorów, którzy stawiają na przewidywalny dochód pasywny, a nie maksymalny wzrost wartości portfela.

Amundi EUR Overnight Return UCITS ETF Acc

Ticker: L8I3

ISIN: FR0010510800

Bardzo podobny do Xtrackers, z tą różnicą, że jest to fundusz akumulacyjny – cała wypracowana rentowność jest reinwestowana. Replikuje indeks Solactive Euro Overnight Return Index (€STR + 0,085%) poprzez swapy, bez ryzyka walutowego.

Parametry:

- Rentowność (3 lata): 8,70%

- Dywidenda: nie (akumulacja)

- TER: 0,10%

- Zmienność (1 rok): 0,19%

Rentowność nie jest spektakularna, ale stabilna. Przewaga nad rachunkiem bieżącym polega na pełnej płynności – można sprzedać jednostki w dowolnym momencie, bez kar i blokady środków.

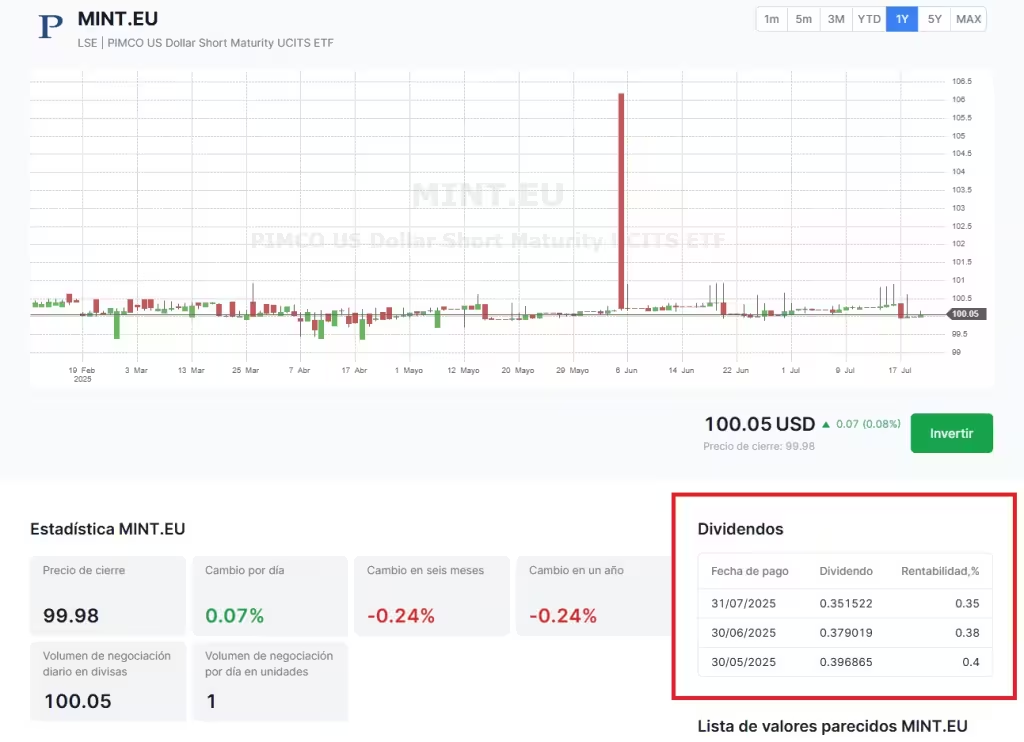

PIMCO US Dollar Short Maturity UCITS ETF (Dist)

Ticker: MINT

ISIN: IE00B67B7N93

Aktywnie zarządzany fundusz z miesięczną wypłatą dywidendy. Inwestuje w portfel krótkoterminowych (≤ 1 rok) obligacji amerykańskich.

Parametry:

- Rentowność (3 lata): 0,72%

- Dywidenda: tak, co miesiąc (4,8% rentowności dywidendy)

- TER: 0,35%

- Zmienność (1 rok): 8,40%

Choć długoterminowa stopa zwrotu jest niska, główną zaletą jest regularny przepływ gotówki. W ostatnich 12 miesiącach wypłacono ok. 4,85 USD na udział. To rozwiązanie dla portfeli szukających stabilnego, comiesięcznego dochodu w usd, bez ryzyka związanego z terminem zapadalności.

UBS EUR Overnight Rate SF UCITS ETF EUR (Acc)

ISIN: IE0006BDZN36

Replikuje indeks Solactive €STR Daily Total Return Index, czyli stopę overnight euro plus 0,085%, korzystając z kontraktów swapowych.

Parametry:

- Rentowność (maks.): 0,4%

- Dywidenda: nie (akumulacja)

- TER: 0,10%

- Zmienność (1 rok): brak danych

Bardzo podobny do pierwszego ETF-u na liście, ten produkt również korzysta z syntetycznych swapów, aby zapewnić stopę overnight w euro powiększoną o 8,5 punktu bazowego, przy minimalnym błędzie śledzenia i niskiej opłacie za zarządzanie (TER 0,10%).

Dzięki temu świetnie sprawdza się jako alternatywa dla gotówki w portfelu lub lokat bankowych – oferuje natychmiastowy dostęp do środków i brak ryzyka walutowego (notowany jest w euro). Dla inwestorów, którzy akceptują ryzyko kursowe, dostępne są również wersje tego ETF-u UBS w dolarach amerykańskich i funtach brytyjskich.

Freedom24 – broker z dostępem do ETF-ów overnight

Jeśli chcesz kupić te mniej popularne, niszowe ETF-y, jednym z najwygodniejszych rozwiązań jest Freedom24 – europejski broker, którego spółka-matka Freedom Holding jest notowana na Nasdaq (ticker: FRHC).

Umożliwia on handel ponad 40 000 akcjami i 3 600 ETF-ami – od klasycznych funduszy indeksowych (S&P 500, globalne akcje) po specjalistyczne strategie, takie jak covered call czy właśnie overnight. Wszystko to przy niskich prowizjach i prostej w obsłudze platformie.

Najważniejsze informacje o Freedom24:

- Regulacje: CySEC (CIF 275/15), rejestracja w CNMV i BaFin

- Oferta: 40 000 akcji, 3 600 ETF-ów, do 147 000 obligacji

- Prowizje:

- All Inclusive – 0,5% + 0,012 €/USD za ETF/akcję (+ 1,2 €/USD za zlecenie)

- Smart in EUR – 0,02 €/USD za ETF/akcję (+ 2 €/USD za zlecenie)

- Platforma: autorska, w wersji web i aplikacji mobilnej

- Promocja: do 20 akcji w prezencie za otwarcie konta i zasilenie go

Jak wybierać ETF-y overnight?

Przy ETF-ach tematycznych – a szczególnie niszowych, takich jak overnight – warto sprawdzić kilka kluczowych punktów:

- Benchmark/indeks referencyjny – najczęściej w przypadku euro jest to €STR plus dodatkowa marża (np. +8,5 pb).

- Prowizja (TER) – każdy ułamek procenta ma znaczenie, bo roczna stopa zwrotu jest niska, więc zbyt wysokie opłaty mogą „zjeść” cały zysk.

- Polityka dywidendowa – dystrybucja (wypłata) czy akumulacja (reinwestowanie zysków)?

- Rodzaj replikacji – syntetyczna (swap) vs. fizyczna (zabezpieczona depozytem obligacji).

- Kontrahenci i zabezpieczenia – przy replikacji syntetycznej kluczowa jest wiarygodność banku będącego stroną transakcji.

Czy warto inwestować w strategie overnight?

Fundusze overnight można traktować jako półśrodek między rachunkiem bieżącym a obligacjami. W okresie wysokich stóp procentowych potrafią szybko odzwierciedlić rentowność stopy overnight – w Europie (€STR), w USA (SOFR) – z niewielką premią rzędu 5–10 pb.

Ich główną zaletą jest płynność i niska zmienność, co czyni je dobrym miejscem do „zaparkowania” środków. Nie należy jednak oczekiwać cudów – w skali roku to zazwyczaj maksymalnie ok. 3% zysku, co jest tylko trochę lepszym wynikiem niż na lokatach. Po uwzględnieniu opłat i poślizgów różnica względem funduszy rynku pieniężnego bywa minimalna.

To nie jest motor wzrostu portfela, ale raczej bezpieczna poduszka kapitałowa, która daje oddech w czasach rynkowej niepewności.

Kolejnym aspektem, na który warto zwrócić uwagę, jest ryzyko kontrahenta w przypadku ETF-ów korzystających z replikacji syntetycznej. Choć największe fundusze overnight zawierają swapy z bankami pierwszej ligi i zabezpieczają je płynnymi aktywami, zawsze istnieje — choć niewielkie — ryzyko wynikające z ewentualnych upadłości lub zawirowań w systemie finansowym. W praktyce dla większości inwestorów indywidualnych nie będzie to czynnik kluczowy, ale warto mieć go na uwadze, zamiast ufać bezkrytycznie.

Moim zdaniem ETF-y typu overnight mają sens wtedy, gdy w portfelu potrzebny jest efektywny „magazyn” dla gotówki — szczególnie w okresie podwyższonych stóp procentowych lub przy dużej niepewności rynkowej. Natomiast w przypadku dłuższego horyzontu inwestycyjnego lub realnej chęci osiągnięcia wyższych stóp zwrotu, lepszym kierunkiem mogą być krótkoterminowe obligacje skarbowe, papiery korporacyjne albo po prostu akcje.

Trzeba pamiętać, że każda inwestycja wiąże się z ryzykiem utraty kapitału, a historyczne wyniki czy prognozy nie gwarantują przyszłych rezultatów. Przed podjęciem decyzji inwestycyjnej dobrze jest zdobyć rzetelne informacje i — jeśli to możliwe — skonsultować się z licencjonowanym doradcą finansowym.

Szukasz brokera? Sprawdź nasze rekomendacje