Akcje

Jak inwestować w akcje defensywne?

W jakie spółki warto inwestować, gdy na rynku robi się nerwowo? Gdy giełda przeżywa wzloty i upadki, wielu inwestorów szuka spokojniejszych przystani — spółek, których kursy nie zmieniają się tak gwałtownie. Właśnie wtedy na scenę wkraczają tzw. akcje defensywne. W tym artykule wyjaśnimy, jak inwestować w akcje defensywne, jakie są ich rodzaje, które z nich cieszą się największym zaufaniem inwestorów oraz dlaczego mogą być dobrym wyborem — zwłaszcza dla osób, które wolą stabilniejsze inwestycje.

Czym są akcje defensywne?

To akcje firm z branż, które działają niezależnie od koniunktury gospodarczej. Ich produkty czy usługi są potrzebne zawsze — niezależnie od tego, czy gospodarka rośnie, czy wpada w recesję. Przykład? Firmy spożywcze, dostawcy prądu czy wody — czyli podstawowe dobra i usługi, bez których trudno się obyć.

Zanim przejdziemy do konkretnych spółek, warto poznać kilka kluczowych cech akcji defensywnych:

- Niższa zmienność – ceny takich akcji zwykle są mniej zmienne niż np. akcji technologicznych czy motoryzacyjnych.

- Stabilne dochody – firmy te generują przewidywalne przychody, bo popyt na ich produkty rzadko gwałtownie spada.

- Umiarkowany wzrost – nie spodziewajmy się spektakularnych zysków, ale też ryzyko dużych strat jest mniejsze. Wzrost ich wartości bywa powolny, ale stabilny — często dlatego, że firmy te już osiągnęły duży rozmiar i trudno im rosnąć dalej w szybkim tempie.

Na wykresie poniżej możesz zobaczyć, jak historycznie radziły sobie akcje wartościowe (z których wiele ma charakter defensywny) w porównaniu do akcji wzrostowych. Z reguły oferują one niższe, ale bardziej przewidywalne stopy zwrotu.

Dywidendy jako magnes dla inwestorów

Wiele spółek defensywnych regularnie dzieli się zyskami z akcjonariuszami w postaci dywidend. Dlaczego? Bo są to duże, dojrzałe firmy, które często nie mają już potrzeby intensywnie inwestować w rozwój, marketing czy nowe rynki. Zamiast tego wolą wypłacać zyski swoim inwestorom.

To świetna wiadomość dla tych, którzy szukają stabilnego dochodu pasywnego. Posiadacze takich akcji niechętnie się ich pozbywają, ponieważ nie chcą tracić regularnych wypłat. W efekcie, ceny tych spółek zazwyczaj nie spadają tak gwałtownie, jak w przypadku firm nastawionych na wzrost, które nie wypłacają dywidend.

Jakie są najpopularniejsze sektory defensywne?

Wśród spółek defensywnych wyróżniamy kilka branż, które są szczególnie odporne na wahania gospodarcze. Oto najważniejsze z nich:

Podstawowe dobra konsumpcyjne

To firmy produkujące towary codziennego użytku – żywność, napoje, środki czystości, higieny osobistej itp. Niezależnie od tego, czy gospodarka ma się dobrze, czy źle, ludzie i tak będą je kupować.

Przykłady znanych spółek z tego sektora i ich wyniki z ostatnich 5 lat:

| The Coca-Cola Company | 50% | KO | |||

| PepsiCo | 3,6% | PEP | |||

| Procter & Gamble | 35% | PG | |||

| Walmart | 110% | WMT | |||

| Colgate-Palmolive | 30% | CL |

| Spółka | Zwrot 5 lat | Ticker |

|---|---|---|

| The Coca-Cola Company | 50% | KO |

| PepsiCo | 3,6% | PEP |

| Procter & Gamble | 35% | PG |

| Walmart | 110% | WMT |

| Colgate-Palmolive | 30% | CL |

Firmy te to znane marki z silną pozycją na rynku, działające na całym świecie i mające wiernych klientów. Taka lojalna baza to dla nich najlepsze możliwe zabezpieczenie na trudne czasy — niezależnie od tego, co dzieje się w gospodarce.

Spółki użyteczności publicznej – stabilność w każdej sytuacji

Firmy z tego sektora dostarczają wodę, prąd i gaz – czyli rzeczy, bez których nie da się funkcjonować. Dlatego nawet gdy gospodarka spowalnia, zapotrzebowanie na ich usługi pozostaje niemal niezmienne.

To sprawia, że spółki użyteczności publicznej są często postrzegane jako typowe akcje defensywne – stabilne, odporne na kryzysy i wypłacające regularne dywidendy.

Oto kilka dobrze znanych firm z tego sektora i ich wyniki z ostatnich 5 lat:

| TAURON Polska Energia S.A. | Energetyka | +281,0% | |||

| PGE Polska Grupa Energetyczna | Energetyka | +64,42% | |||

| ENEA S.A. | Energetyka | +45,00% (szacunkowo) | |||

| Polenergia S.A. | Energia odnawialna | +150,00% (szacunkowo) |

| Spółka | Sektor | 5-letnia stopa zwrotu |

|---|---|---|

| TAURON Polska Energia S.A. | Energetyka | +281,0% |

| PGE Polska Grupa Energetyczna | Energetyka | +64,42% |

| ENEA S.A. | Energetyka | +45,00% (szacunkowo) |

| Polenergia S.A. | Energia odnawialna | +150,00% (szacunkowo) |

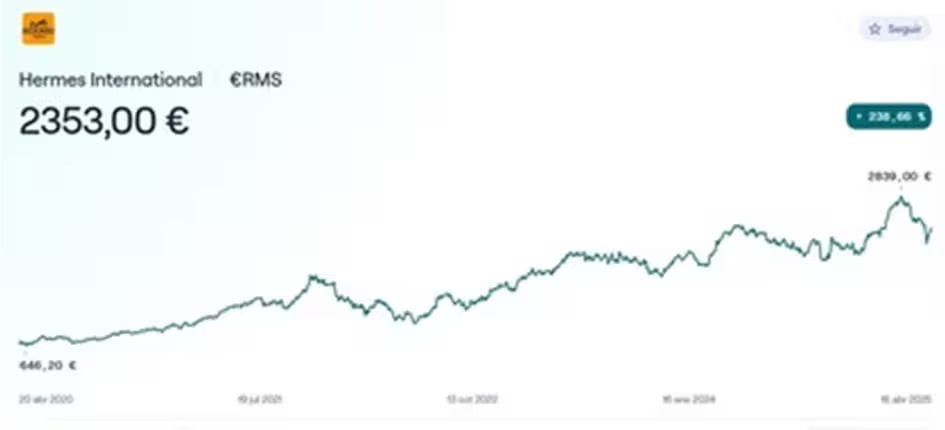

Akcje luksusowe – stabilność dla wymagających

Firmy z sektora dóbr luksusowych oferują ekskluzywne produkty i usługi: od mody i samochodów po podróże i lifestyle premium. Ich klienci to zazwyczaj osoby z dużą siłą nabywczą, które mocno przywiązują się do marek.

Oto przykłady znanych firm luksusowych i ich wyniki z ostatnich 5 lat:

Dlaczego luksusowe spółki bywają odporne na kryzysy? Bo ich klienci, nawet w trudniejszych czasach, rzadko zmieniają styl życia – mają spore oszczędności i nie rezygnują łatwo z drogich przyzwyczajeń. Dlatego ten segment rynku często radzi sobie lepiej niż inne podczas spowolnienia gospodarczego.

Jak inwestować w akcje defensywne?

Masz kilka możliwości. Oto dwie najczęściej wybierane strategie:

1. Zakup akcji i reinwestowanie dywidend

Najprostszy sposób to kupić akcje spółek defensywnych i trzymać je przez lata. Wiele z nich wypłaca dywidendy, co oznacza regularny dochód nawet w trudniejszych momentach. A jeśli reinwestujesz dywidendy, zyskujesz efekt procentu składanego.

Inwestorzy często stosują też strategię DCA (Dollar Cost Averaging) – czyli kupują akcje za stałą kwotę w regularnych odstępach (np. co miesiąc), niezależnie od ich aktualnej ceny.

Warto jednak pamiętać, że taka forma inwestowania wymaga wiedzy, czasu i dyscypliny – choć spółki defensywne są stabilne, nie są całkowicie wolne od ryzyka.

Chcesz poznać więcej takich firm? Sprawdź nasz artykuł Arystokraci dywidendowi.

2. ETF-y i fundusze inwestycyjne

Jeśli nie chcesz samodzielnie wybierać spółek, możesz skorzystać z funduszy ETF lub inwestycyjnych, które skupiają się na defensywnych sektorach. Dzięki temu zyskujesz dywersyfikację i łatwiejsze zarządzanie portfelem.

Oto kilka przykładów defensywnych ETF-ów i ich wyników z ostatnich 3 lat:

| Dobra konsumpcyjne | iShares MSCI World Consumer Staples Sector UCITS | 1,46% | 3SUE | ||||

| Opieka zdrowotna | Lyxor MSCI World Health Care TR UCITS | -4,5% | LYPE | ||||

| Luksus | Amundi S&P Global Luxury UCITS ETF | -13% | GLUX |

| Sektor | Fundusz ETF | Wynik 3 lata | Ticker |

|---|---|---|---|

| Dobra konsumpcyjne | iShares MSCI World Consumer Staples Sector UCITS | 1,46% | 3SUE |

| Opieka zdrowotna | Lyxor MSCI World Health Care TR UCITS | -4,5% | LYPE |

| Luksus | Amundi S&P Global Luxury UCITS ETF | -13% | GLUX |

Najlepsze akcje defensywne – przykłady z Europy i USA

W dalszej części artykułu przyjrzymy się konkretnym spółkom, które według wielu analityków świetnie wpisują się w profil inwestycji defensywnych – zarówno na europejskich giełdach, jak i w indeksie S&P 500.

Przyjrzyjmy się teraz przykładom spółek, które wielu analityków uważa za silne w kategorii defensywnej.

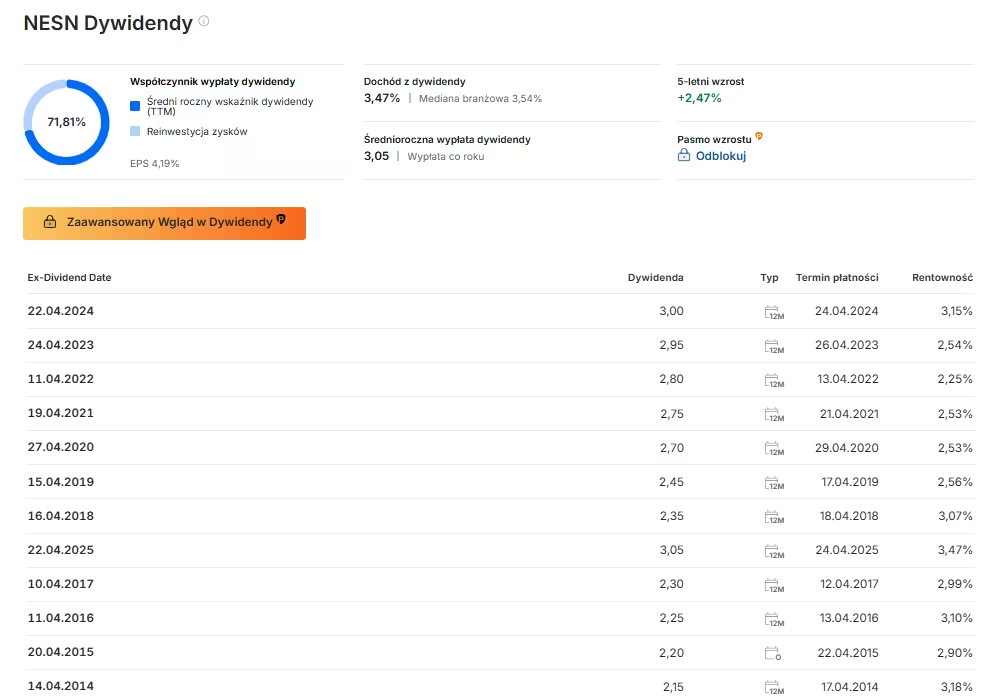

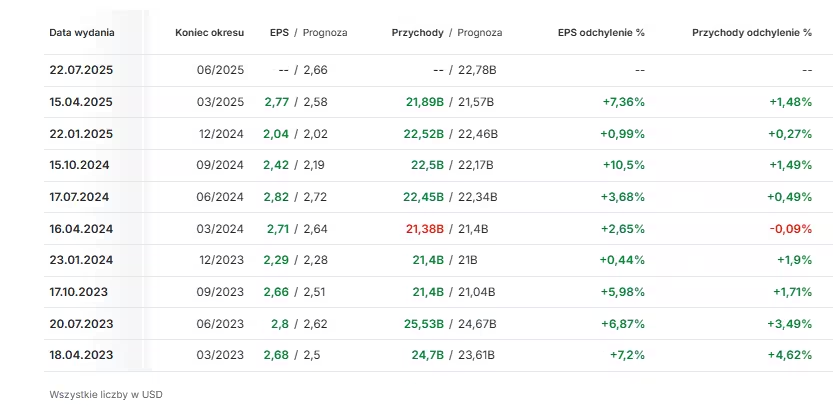

Nestlé

Nestlé (ticker: NESN) to jedna z największych firm spożywczych na świecie, obecna w ponad 180 krajach. W jej portfolio znajdziemy takie marki jak Nestlé, Nescafé, KitKat, Maggi czy Chocapic — znane i lubiane na całym świecie.

Finansowo Nestlé wyróżnia się stabilnymi przychodami oraz systematycznie rosnącym zyskiem netto. Produkty spożywcze i napoje cieszą się stałym popytem, nawet w trudniejszych warunkach gospodarczych, co firma potrafi skutecznie wykorzystać. Dzięki temu Nestlé utrzymuje solidne marże operacyjne i regularny wzrost EBITDA.

Nestlé może się również pochwalić atrakcyjną polityką dywidendową — od lat systematycznie zwiększa wypłaty dla akcjonariuszy, co czyni ją atrakcyjną opcją dla inwestorów nastawionych na dochód pasywny.

Ze względu na swoją stabilność, akcje Nestlé cechują się mniejszą zmiennością niż spółki z bardziej cyklicznych branż. Choć spółka raczej nie zaoferuje spektakularnych wzrostów w czasie hossy, jej zdolność do generowania wolnych przepływów pieniężnych i międzynarodowa skala działania sprawiają, że to rozsądna propozycja dla konserwatywnych inwestorów.

Po korekcie przekraczającej 20% od historycznych maksimów, akcje Nestlé notowane są dziś przy interesujących wskaźnikach wyceny.

Johnson & Johnson

Johnson & Johnson (JNJ) to amerykański gigant z branży farmaceutycznej i ochrony zdrowia, oferujący leki na receptę, urządzenia medyczne oraz produkty codziennego użytku, jak kosmetyki czy środki higieniczne.

Spółka odnotowuje stabilny wzrost zysku operacyjnego (EBIT), a jej wolne przepływy pieniężne są wysokie, co pozwala na finansowanie badań, przejęć oraz wypłatę dywidend. Na uwagę zasługuje również niski poziom zadłużenia, który wzmacnia defensywny charakter firmy.

Choć cena akcji może wydawać się wysoka na tle innych spółek z sektora, wycena pozostaje na rozsądnym poziomie w relacji do zysków. JNJ może pochwalić się kilkudziesięcioletnią historią nieprzerwanych wypłat dywidendy, co dla wielu inwestorów jest potwierdzeniem jakości i stabilności spółki.

Z tych powodów Johnson & Johnson uchodzi za jeden z głównych benchmarków wśród defensywnych spółek na rynku.

LVMH

LVMH Moët Hennessy Louis Vuitton to francuski koncern zajmujący się dobrami luksusowymi. W jego skład wchodzą takie marki jak Louis Vuitton, Moët & Chandon czy Hennessy.

Firma może pochwalić się wysokimi marżami typowymi dla sektora luksusowego — oferuje produkty o relatywnie niskim koszcie produkcji, sprzedawane z dużą marżą, co zapewnia wysoką rentowność. Dodatkowo, rozpoznawalność marki i lojalność klientów pozwalają utrzymywać mocną pozycję na rynku.

Ważnym atutem LVMH jest szeroka dywersyfikacja geograficzna — firma działa globalnie, zarówno offline, jak i online, co zmniejsza jej zależność od sytuacji w konkretnych regionach.

Na uwagę zasługuje również aktywność insiderów, szczególnie prezesa Bernarda Arnaulta, który wielokrotnie angażował się w agresywny skup akcji własnych — sygnał często bardzo pozytywnie odbierany przez inwestorów. Dodatkowo LVMH od lat wypłaca dywidendy, co czyni ją atrakcyjną dla inwestorów długoterminowych.

Czy WIG20 zawiera akcje defensywne?

Indeks WIG20, reprezentujący 20 największych spółek na warszawskiej giełdzie, zawiera kilka firm, które można uznać za defensywne. Przykłady takich spółek to:

- PGE Polska Grupa Energetyczna (PGE) – lider w sektorze energetycznym, dostarczający energię elektryczną i ciepło do milionów odbiorców.

- PGNiG (Polskie Górnictwo Naftowe i Gazownictwo) – kluczowy gracz na rynku gazu, zapewniający bezpieczeństwo energetyczne kraju.

- Orlen (PKN Orlen) – koncern paliwowy, który oprócz produkcji paliw angażuje się także w energetykę i chemię.

Te spółki charakteryzują się stabilnym popytem na swoje produkty i usługi, co czyni je atrakcyjnymi dla inwestorów szukających bezpieczeństwa w portfelu inwestycyjnym.

Czy warto inwestować w akcje defensywne?

Inwestowanie w akcje defensywne może być korzystne dla osób poszukujących stabilności i ochrony kapitału, zwłaszcza w okresach niepewności gospodarczej. Takie spółki często oferują regularne dywidendy i cechują się mniejszą zmiennością cen akcji. Jednakże, w okresach silnego wzrostu gospodarczego, ich potencjał wzrostu może być ograniczony w porównaniu do bardziej agresywnych sektorów.

Plusy i minusy inwestowania w akcje defensywne

Plusy:

- ✅ Niższa zmienność i większa stabilność.

- ✅ Regularne wypłaty dywidend.

- ✅ Odporność na cykliczne wahania gospodarki.

- ✅ Ochrona portfela przed dużymi spadkami na rynku.

Minusy:

- ❌ Ograniczony potencjał wzrostu w okresach hossy.

- ❌ Wysokie wskaźniki wyceny (np. P/E).

- ❌ Nie są całkowicie wolne od ryzyka – zmiany w polityce energetycznej czy regulacjach mogą wpłynąć na ich wyniki.

Często zadawane pytania (FAQ)

Szukasz brokera? Sprawdź nasze rekomendacje

Zastrzeżenie:

eToro to platforma multi-asset, która oferuje zarówno inwestowanie w akcje, jak i kontrakty CFD

Należy pamiętać, że kontrakty CFD są złożonymi instrumentami i wiążą się z wysokim ryzykiem szybkiej utraty pieniędzy z powodu dźwigni finansowej. 61% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą. Powinieneś rozważyć, czy rozumiesz, jak działają kontrakty CFD i czy możesz sobie pozwolić na wysokie ryzyko utraty pieniędzy.

Niniejszy komunikat jest przeznaczony wyłącznie do celów informacyjnych i edukacyjnych i nie należy go traktować jako porady inwestycyjnej ani rekomendacji inwestycyjnej. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Copy Trading nie jest równoznaczny z doradztwem inwestycyjnym. Wartość inwestycji może wzrosnąć lub spaść. Twój kapitał jest zagrożony.

eToro USA LLC nie oferuje kontraktów CFD i nie składa żadnych oświadczeń ani nie przyjmuje żadnej odpowiedzialności w odniesieniu do dokładności lub kompletności treści niniejszej publikacji, która została przygotowana przez naszego partnera z wykorzystaniem publicznie dostępnych informacji na temat eToro, niezwiązanych z konkretnym podmiotem.