Brokerzy

Najlepsi Brokerzy w Polsce – Ranking

Najlepsi brokerzy w Polsce oferują dziś dostęp do akcji, ETF-ów, forexu i obligacji na jednym koncie. W tym rankingu sprawdzamy, które platformy faktycznie są dostępne dla polskich inwestorów i jak wypadają pod względem kosztów, rynków i narzędzi.

Sprawdzamy:

– gdzie realnie płacisz najmniej, a gdzie pojawiają się dodatkowe opłaty,

– którzy brokerzy dają dostęp do konkretnych giełd i instrumentów,

– jak wyglądają platformy i aplikacje oraz jakie są ich funkcje.

Najlepsi Brokerzy w Polsce – Ranking 2026

*Inwestowanie wiąże się z ryzykiem strat. Nie jest to rada inwestycyjna. Wyniki osiągnięte w przeszłości nie są wiarygodnym wskaźnikiem przyszłych wyników.

👇 W kolejnych sekcjach znajdziesz szczegółową analizę każdego brokera: jego zalety, wady, prowizje i to, dla kogo będzie najlepszym wyborem.

Broker miesiąca

Przedstawiamy wyróżnionego w tym miesiącu brokera:

Kraken

Kraken to jedna z najstarszych giełd kryptowalut na świecie — działa nieprzerwanie od 2011 roku i przez wielu uważana jest za „bezpieczną przystań” w branży pełnej ryzykownych projektów.

- 🏆 Regulacja: Central Bank of Ireland

- 💼 Aktywa: od największych kryptowalut, jak Bitcoin (BTC), Ethereum (ETH) czy Solana (SOL), po stablecoiny i projekty DeFi. Umożliwia handel zarówno między kryptowalutami (crypto-to-crypto), jak i z walutami fiat: USD, EUR, GBP, AUD i CHF.

- 📈 Platforma: aplikacja mobilna, Kraken Pro, Kraken NFT

Skorzystaj z promocji 👇

- Zarejestruj się i otrzymaj 15 € w Bitcoinach (BTC).

- Ponad 10 mln użytkowników na całym świecie.

- Kraken Earn i staking dla posiadanych kryptowalut.

- Handel rzeczywistymi kryptowalutami (nie CFD)

Kryptowaluty są zmienne: ryzyko całkowitej utraty kapitału. Obowiązują warunki.

Najlepsi brokerzy w Polsce - Ranking

Oto najlepsi brokerzy w Polsce, w oparciu o bezpieczeństwo (regulacje), prowizje i różnorodność produktów.

XTB – najlepszy broker dla początkujących

XTB to najlepszy wybór dla początkujących inwestorów w Polsce, którzy chcą zacząć od prostych i tanich rozwiązań. To największy polski broker, oferujący handel akcjami i ETF-ami bez prowizji (do 100 000 EUR miesięcznie) oraz jedną z najbardziej intuicyjnych platform inwestycyjnych w Europie – xStation 5.

Idealny, jeśli chcesz:

- inwestować długoterminowo w ETF-y i akcje (polskie i zagraniczne),

- testować rynek bez stresu dzięki Prawom Ułamkowym (już od 10 zł!),

- nie przepłacać – brak opłat za prowadzenie konta, przechowywanie i brak aktywności,

- oszczędzać na emeryturę – XTB oferuje teraz także IKE i IKZE, czyli konta emerytalne z ulgami podatkowymi i bez prowizji, z dostępem do tysięcy instrumentów z całego świata.

Kluczowe informacje o XTB:

- Regulacja: KNF

- Dostępne aktywa: akcje, ETF-y, IKE i IKZE, plany inwestycyjne, eWallet, CFD na: forex, indeksy, surowce, krypto

- Platforma: xStation 5 (web, desktop, aplikacja mobilna)

- Koszty: 0% prowizji do 100 000 EUR/miesiąc na akcje i ETF-y

Zalety

- Brak prowizji dla inwestorów indywidualnych (akcje/ETF-y)

- Polskie wsparcie i materiały edukacyjne po polsku

- Szybkie otwarcie konta, bez minimalnego depozytu

- Możliwość inwestowania w Prawa Ułamkowe (od 10 zł)

- Konto oprocentowane (dodatkowy bonus pasywny)

Wady

- Brak dostępu do obligacji

- Brak integracji z zewnętrznymi platformami typu TradingView

Trade Republic – nowoczesny broker z oprocentowanym kontem

Trade Republic to jeden z najszybciej rosnących brokerów w Polsce, stawiający na prostotę, niskie koszty i mobilne inwestowanie. Platforma umożliwia handel akcjami, ETF-ami i instrumentami pochodnymi już od 1 zł, a koszt pojedynczej transakcji jest stały i wynosi 4 zł.

Wyróżnikiem oferty jest oprocentowanie wolnych środków na koncie według stopy NBP – obecnie 2% – oraz przechowywanie pieniędzy na rachunku z polskim IBAN-em, co ułatwia rozliczenia i codzienne korzystanie z konta. Trade Republic trafia przede wszystkim do inwestorów, którzy chcą inwestować regularnie, bez skomplikowanych tabel opłat i rozbudowanych platform.

Idealny, jeśli chcesz:

- inwestować w akcje i ETF-y w złotówkach, zaczynając już od 1 zł,

- korzystać z ułamkowych inwestycji i testować rynek małymi kwotami,

- oszczędzać pasywnie – konto inwestycyjne z oprocentowaniem 2% działa jak lokata,

- płacić nowoczesną kartą i korzystać z funkcji 1% Saveback oraz Round-Up,

- skorzystać z bonusu powitalnego 150 zł w akcjach (warunki: wpłata 400 zł, 3 transakcje, zamrożenie akcji na rok).

Kluczowe informacje o Trade Republic:

- Regulacja: BaFin (Niemcy) – licencja bankowa, środki objęte gwarancją do 100 000 €

- Dostępne aktywa: akcje, ETF-y, pochodne

- Platforma: aplikacja mobilna (iOS, Android), wersja web

- Koszty: 4 zł za zlecenie, 0 zł za plany oszczędnościowe ETF, brak opłat za przewalutowanie

Zalety

- Ułamki akcji/ETF od 1 zł

- Oprocentowane konto z polskim IBAN-em

- Nowoczesna karta z funkcją cashbacku (Saveback 1%)

- Proste i przewidywalne opłaty (4 zł)

- Bonus powitalny dla nowych klientów

Wady

- Brak platformy desktopowej – głównie aplikacja mobilna i web

- Akcje z bonusu powitalnego zamrożone na 1 rok

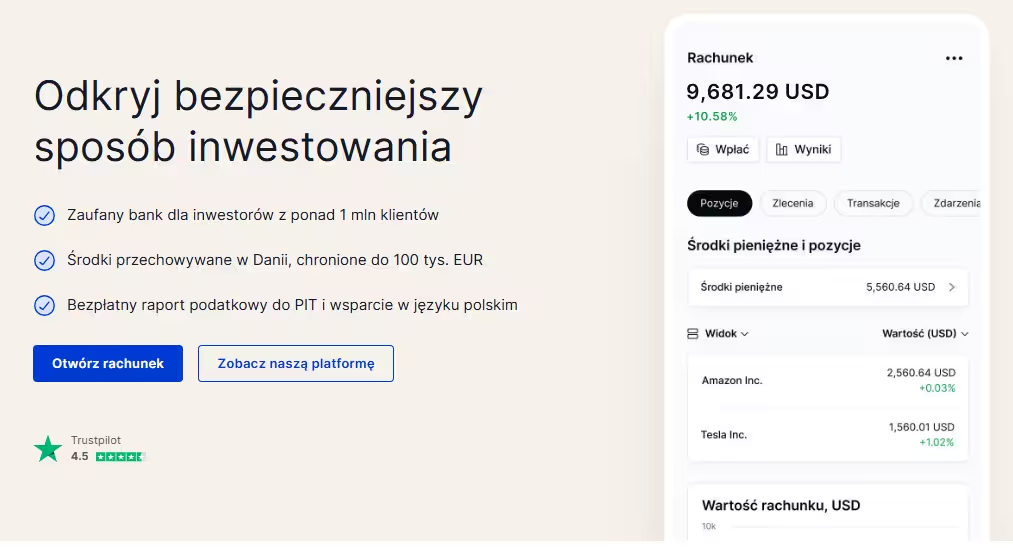

Saxo Bank – zaawansowany broker dla wymagających inwestorów

Saxo Bank to duński bank inwestycyjny, który daje dostęp do ponad 70 000 instrumentów finansowych z rynków globalnych. Oferta jest skierowana do inwestorów aktywnych, którzy korzystają z bardziej zaawansowanych strategii i oczekują pełnej kontroli nad portfelem oraz szerokiego wyboru rynków.

Saxo wyróżnia się rozbudowanymi platformami transakcyjnymi, dużą głębokością rynku i dostępem do instrumentów niedostępnych u większości brokerów detalicznych, co sprawia, że częściej wybierają go doświadczeni inwestorzy i traderzy.

Jeśli potrzebujesz platformy z:

- dostępem do globalnych rynków (USA, Europa, Azja, surowce, obligacje),

- zaawansowanymi narzędziami analitycznymi,

- konkurencyjnymi prowizjami przy dużym wolumenie – Saxo może być strzałem w dziesiątkę.

Kluczowe informacje o Saxo Bank:

- Regulacja: FCA (Wielka Brytania), FSA (Dania)

- Dostępne aktywa: akcje, ETF-y, obligacje, waluty, surowce, kontrakty CFD

- Platforma: SaxoInvestor (dla większości) i SaxoTrader (dla zawodowców)

- Koszty: niskie prowizje przy dużych obrotach; elastyczne konta

Zalety

- Jeden z najszerszych zakresów rynków i instrumentów w Europie

- Profesjonalna platforma z głęboką analizą techniczną i fundamentalną

- Możliwość zarządzania dużym portfelem – nawet instytucjonalnym

- Stabilność i transparentność – działa jako bank inwestycyjny, nie tylko broker

Wady

- Platforma może być przytłaczająca dla początkujących

- Brak konta demo w wersji PRO

Freedom24 – broker obligacji, akcji i ETF

Freedom24 to europejski broker należący do notowanej na NASDAQ spółki Freedom Holding Corp (FRHC). Jest Regulowany przez CySEC i oferuje klasyczne instrumenty – akcje, ETF-y, obligacje i opcje – z niskimi prowizjami.

To świetny wybór, jeśli chcesz:

- inwestować w amerykańskie akcje i spółki wzrostowe,

- inwestować w ETF

- mieć dostęp do tysięcy instrumentów bez przekombinowanej platformy.

Kluczowe informacje o Freedom24:

- Regulacja: CySEC (Cypr), zarejestrowany w BaFin i CNMV

- Dostępne aktywa: akcje, ETF-y, obligacje, opcje

- Platforma: własna + aplikacja mobilna

- Koszty: od 0,02 EUR za akcję (min. 2 EUR); darmowe konto oszczędnościowe

Zalety

- Dostęp do NASDAQ i NYSE

- Możliwość zakupu amerykańskich obligacji i ETF-ów

- Minimum wpłaty: 1 euro

- Jasna struktura opłat

Wady

- Brak zaawansowanych narzędzi do analizy technicznej

- 7 EUR prowizji za wypłatę środków

- Interfejs mniej nowoczesny niż u konkurencji (ale działa stabilnie)

Pepperstone – szybki i techniczny broker dla traderów Forex i CFD

Pepperstone to australijski broker, który zdobył silną pozycję wśród traderów szukających niskich spreadów, szybkiej realizacji zleceń i dostępu do zaawansowanych platform. Działa globalnie, jest regulowany m.in. przez FCA, ASIC i DFSA – i obsługuje zarówno początkujących, jak i profesjonalistów.

Idealny wybór, jeśli:

- grasz aktywnie na Forexie, indeksach, surowcach lub kryptowalutach,

- zależy Ci na szybkim wykonywaniu zleceń i niskim poślizgu,

- korzystasz z MetaTrader 4/5, cTrader albo TradingView.

Kluczowe informacje o Pepperstone:

- Regulacja: FCA (UK), ASIC (AU), DFSA (Dubai), BaFin (DE)

- Dostępne aktywa: CFD na waluty, indeksy, akcje, ETF-y, surowce, krypto

- Platforma: MT4, MT5, cTrader, TradingView, aplikacja mobilna

- Koszty: konto Standard (bez prowizji, spread all-in) lub Razor (ultraniskie spready + prowizja)

Zalety

- Bardzo niskie spready na koncie Razor (od 0,0 pipsa)

- Brak minimalnego depozytu

- Brak opłaty za brak aktywności

- Możliwość handlu z poziomu TradingView

- Konto demo i szybka rejestracja (do 24h)

Wady

- Tylko CFD – brak realnych akcji, ETF-ów, obligacji

- Część materiałów edukacyjnych dostępna tylko po angielsku

- Brak fizycznych instrumentów – wszystko to pochodne

DEGIRO – europejski broker z ultra niskimi prowizjami

DEGIRO to holenderski broker, który zrewolucjonizował rynek niskimi opłatami i bardzo prostą obsługą. Obecny w 16 krajach Europy, obsługuje już ponad 2,5 miliona klientów i zdobył dziesiątki nagród od Financial Times, Forbes i BrokerChooser.

To świetny wybór, jeśli:

- inwestujesz w ETF-y i akcje z Europy i USA,

- zależy Ci na niskich prowizjach,

- nie potrzebujesz skomplikowanych platform.

Kluczowe informacje o DEGIRO:

- Regulacja: BaFin (Niemcy), pod flatexDEGIRO Bank AG

- Dostępne aktywa: akcje, ETF-y, fundusze inwestycyjne, opcje, obligacje

- Platforma: własna (web + mobilna)

- Koszty: od 2 EUR za transakcję; bez opłaty za nieaktywność; brak konta demo

Zalety

- Bardzo niskie prowizje (często 0% za wybrane ETF-y raz w miesiącu)

- Ponad 50 giełd w 30 krajach – duży wybór rynków

- Minimalny depozyt to symboliczne 0,01 EUR

- Intuicyjna i lekka platforma – idealna dla prostego inwestowania

- Otwierasz konto w pełni online, w kilka minut

Wady

- Brak możliwości inwestowania w kryptowaluty i waluty

- Brak konta demo

- Platforma nie wspiera zaawansowanej analizy technicznej

Inwestowanie wiąże się z ryzykiem strat. Nie jest to rada inwestycyjna. Wyniki osiągnięte w przeszłości nie są wiarygodnym wskaźnikiem przyszłych wyników.

Interactive Brokers – dostęp do 150 rynków

Interactive Brokers (IBKR) to prawdopodobnie najbardziej wszechstronny broker świata. Notowany na NASDAQ, regulowany przez wszystkie możliwe instytucje na świecie i dostępny w ponad 200 krajach.

To broker dla Ciebie, jeśli:

- chcesz inwestować w akcje z USA, Japonii, Kanady, Brazylii, Polski i jeszcze 140 innych rynków,

- zależy Ci na pełnej kontroli,

- nie boisz się bardziej skomplikowanego interfejsu – bo w zamian dostajesz narzędzie klasy PRO.

Kluczowe informacje o Interactive Brokers:

- Regulacja: SEC (USA), FCA (UK), BaFin (DE), ICB (IE)

- Dostępne aktywa: akcje, ETF-y, forex, obligacje, fundusze, futures, opcje

- Platforma: Trader Workstation (TWS), web + mobile

- Koszty: od 0,005 USD za akcję (min. 1 USD); 0,05% w UE (min. 3 EUR)

Zalety

- Dostęp do 150+ rynków w 33 krajach

- Obsługa 27 walut bazowych i możliwość handlu między nimi

- Trader Workstation – jedna z najbardziej rozbudowanych platform inwestycyjnych

- Możliwość prowadzenia konta jako osoba fizyczna, firma, fundacja, trust itd.

- Konto demo + możliwość symulacji zleceń na żywo

Wady

- Interfejs może przytłoczyć – na początku wygląda jak Excel z NASA

- Wymaga aktywacji uprawnień dla różnych instrumentów i rynków

- Obsługa klienta głównie w języku angielskim

Trading 212 – prosty broker z akcjami ułamkowymi i kontem oszczędnościowym

Trading 212 to europejski broker, który zdobył popularność dzięki intuicyjnej aplikacji, braku prowizji, możliwości inwestowania od 1 EUR i atrakcyjnemu oprocentowaniu salda w kilku walutach.

To jedna z najlepszych opcji dla inwestorów, którzy:

- chcą kupować ułamki akcji i ETF-ów bez prowizji,

- preferują prostą, mobilną platformę,

- cenią pasywne oprocentowanie środków na koncie.

Kluczowe informacje o Trading 212:

- Regulacja: FCA (UK), CySEC (CY), zarejestrowany w CNMV (Hiszpania)

- Dostępne aktywa: akcje, ETF-y, CFD na indeksy, krypto, towary

- Platforma: własna, bardzo przyjazna dla początkujących

- Koszty: 0% prowizji za akcje/ETF-y; spread FX: 0,15%; brak opłaty za brak aktywności

Zalety

- 0% prowizji i inwestowanie od 1 EUR

- Konto bilansowe z oprocentowaniem (do 5,2% rocznie – zależnie od waluty)

- Ubezpieczenie salda do 1 mln EUR (dodatkowo, poza systemem gwarancyjnym)

- Prosty onboarding i świetna aplikacja mobilna

- Możliwość automatycznego inwestowania (funkcja „AutoInvest”)

Wady

- Wysokie spready przy niektórych CFD

- Brak platformy desktopowej lub integracji z MT4/TradingView

- Obsługa klienta i sekcja edukacyjna bywają ograniczone

Ale jak zacząć z nich korzystać krok po kroku? Jeśli po raz pierwszy zamierzasz zainwestować i nie wiesz jak, w tym artykule zostawiam Ci kompletny przewodnik: Jak inwestować na giełdzie?

Ranking brokerów według aktywów finansowych

Jak wiadomo, jeśli chodzi o inwestowanie, istnieje szeroka gama aktywów inwestycyjnych, od akcji i funduszy ETF po inne rodzaje instrumentów pochodnych. Zobaczmy:

Najlepszy zagraniczny broker do zakupu akcji

Najlepszy broker zagraniczny to taki, który łączy niskie koszty, szeroki dostęp do rynków i prostą aplikację. Jeśli chcesz zobaczyć pełne porównanie, możesz sprawdzić mój ranking najlepszych zagranicznych brokerów.

Na co zwrócić uwagę przy wyborze brokera do akcji?

🟢 Brak prowizji – część platform oferuje 0% opłat do określonego limitu (np. do 100 000 EUR obrotu miesięcznie).

🟢 Dostęp do giełd zagranicznych – przede wszystkim USA, Niemcy, UK, Holandia.

🟢 Prosta platforma – wygodna aplikacja, czytelny układ, brak chaosu w panelu.

Z moich testów na realnych kontach wynika, że dla osób, które kupują akcje długoterminowo, najlepiej wypadają tacy brokerzy:

Jaki broker do funduszy ETF? Ranking

Dobry broker ETF to taki, który daje szeroki wybór funduszy, przejrzyste opłaty i możliwość kupowania prawdziwych ETF-ów, a nie samych kontraktów.

ETF-y pozwalają zbudować cały portfel jednym kliknięciem — od S&P 500, przez AI i energię odnawialną, aż po obligacje. Problem w tym, że nie każda platforma faktycznie daje dostęp do pełnej oferty.

Na co zwrócić uwagę przy wyborze brokera do ETF-ów?

🟢 Czy ETF-y są fizycznie replikowane, a nie syntetyczne?

🟢 Czy dostępne są fundusze akumulacyjne, korzystniejsze podatkowo?

🟢 Czy broker pobiera prowizję lub opłatę za przechowywanie aktywów?

Na podstawie porównań i opinii użytkowników, najlepiej oceniane platformy do ETF-ów to:

Który broker Forex jest najlepszy w Polsce?

Forex to największy rynek świata – codziennie obraca się tu ponad 5 bilionów dolarów. Ale właśnie dlatego trzeba tu wyjątkowo uważać na wybór brokera. Bo różnica między renomowaną platformą a nieuczciwym brokerem potrafi kosztować całkiem sporo.

Jeśli chcesz handlować walutami (np. EUR/USD, GBP/PLN, USD/JPY), zwróć uwagę na 3 rzeczy:

🛡️ Licencja i regulacja – najlepiej CySEC, FCA lub KNF

📉 Niskie spready i szybka egzekucja zleceń – bez opóźnień i rekotowań

📱 Konto demo – żeby przetestować strategię bez ryzyka

Do handlu sprawdzają się platformy Forex, które łączą zaawansowane narzędzia (MetaTrader, wskaźniki, wykresy) z prostym onboardingiem i dobrą ofertą edukacyjną. Oto polecani brokerzy:

Jaki broker do kontraktów futures? Sprawdź zanim zaryzykujesz

Kontrakty futures to instrumenty pochodne, które pozwalają spekulować na wzrostach lub spadkach indeksów, surowców, walut czy obligacji – często z dźwignią. Ale właśnie przez tę dźwignię łatwo zamienić zysk w stratę… w ciągu kilku minut.

Dobry broker do handlu futures (np. na DAX, S&P 500, ropę, złoto), to taki, który:

🟢 daje dostęp do kontraktów terminowych (pełnych lub mikro),

🟢 pokazuje wymagania depozytowe i daty wygaśnięcia,

🟢 umożliwia szybką realizację zleceń – bez poślizgu.

Do handlu futuresami polecane są platformy z zaawansowanym interfejsem i pełną kontrolą nad ryzykiem.

Najlepszy broker do handlu opcjami – co musisz wiedzieć?

Opcje giełdowe to kontrakty, które dają prawo (ale nie obowiązek) do kupna lub sprzedaży danego aktywa po określonej cenie w konkretnym terminie. Proste? Nie bardzo. Ale skuteczne – jeśli wiesz, co robisz.

Na rynku opcji handlują głównie doświadczeni inwestorzy – bo to narzędzie wymaga dobrej znajomości strategii i ryzyka. Ale nie musisz być traderem z Wall Street, żeby zacząć. Wystarczy broker do zakupu opcji, który oferuje:

🟢 dostęp do giełd opcyjnych (np. CBOE),

🟢 możliwość tworzenia złożonych strategii (Iron Condor, Covered Call itd.),

🟢 przejrzyste informacje o cenach wykonania, grekach i datach wygaśnięcia.

Dla inwestorów chcących zacząć przygodę z opcjami polecamy tych brokerów:

Gdzie kupić kryptowaluty?

Inwestowanie w kryptowaluty to już nie tylko domena geeków – to coraz popularniejszy sposób na dywersyfikację portfela. Ale uwaga: wybór brokera kryptowalutowego ma tutaj ogromne znaczenie dla bezpieczeństwa Twoich środków.

Co powinien oferować dobry broker do krypto?

🔒 Licencję i regulację – nie inwestuj przez „platformy” z Dubaju czy Seszeli, jeśli nie chcesz skończyć z… brakiem wypłaty.

📱 Portfel kryptowalutowy i staking – możliwość trzymania krypto, ale też ich pomnażania (np. przez nagrody za trzymanie).

💳 Łatwe metody wpłat – karta, przelew SEPA, Apple Pay, Google Pay.

Z mojego doświadczenia i testów – najlepiej wypadają brokerzy, którzy łączą dostęp do rynku krypto z klasyczną platformą inwestycyjną. Oto przykłady:

Gdzie inwestować w obligacje? Brokerzy dla ostrożnych inwestorów

Jeśli szukasz stabilnych inwestycji z przewidywalnym dochodem, obligacje mogą być tym, czego potrzebujesz. Nie oferują zawrotnych zysków jak krypto czy akcje, ale za to nie przyprawią Cię o zawał przy każdej decyzji Fedu.

Jakie obligacje możesz kupić?

🔹 Skarbowe – emitowane przez państwa (np. USA, Niemcy, Polska), często o niższym ryzyku

🔹 Korporacyjne – emitowane przez firmy, zwykle z wyższym oprocentowaniem, ale też większym ryzykiem

Aby inwestować w obligacje, potrzebujesz brokera, który oferuje:

🟢 dostęp do giełd z notowanymi obligacjami,

🟢 niskie prowizje i brak opłat za przechowywanie,

🟢 jasne informacje o terminach wykupu, kuponach i ryzyku emitenta.

Poniżej polecani brokerzy, którzy umożliwiają inwestowanie w obligacje:

Najlepszy broker do inwestowania w dywidendy

Jeśli Twoim celem są regularne wpływy z dywidend, to wybór brokera ma ogromne znaczenie – nawet przy 5% stopie dywidendy niewłaściwa platforma potrafi obciąć realny zysk o połowę. Jeśli dopiero budujesz taki portfel, możesz też zerknąć na mój przewodnik o brokerach dywidendowych, gdzie omawiam najpopularniejsze opcje pod kątem kosztów i podatków.

Na co zwrócić uwagę?

🟢 Brak prowizji za wypłatę dywidendy

🟢 Automatyczne księgowanie wpływów i możliwość reinwestycji

🟢 Brak dodatkowych opłat za przechowywanie akcji zagranicznych

🟢 Dostęp do rynków USA (np. Exxon, P&G, Realty Income) oraz GPW (np. PZU, Orange, Pekao)

Oto brokerzy, którzy najlepiej radzą sobie z obsługą portfela dywidendowego:

Ranking brokerów do Scalpingu

Scalping to szybki handel. Błyskawiczne wejścia i wyjścia – czasem w minutę, czasem w kilka sekund. Dla niektórych stres, dla innych… styl życia. Ale niezależnie od podejścia – tu nie ma miejsca na opóźnienia i wysokie spready.

Jeśli aktywnie handlujesz, potrzebujesz brokera do scalpingu, który:

⚡ Realizuje zlecenia natychmiast – bez opóźnień

📉 Oferuje rachunki ECN lub STP z bardzo niskim spreadem (czasem 0,0 pipsa)

📊 Działa na MetaTraderze lub autorskiej platformie z szybkim interfejsem

Najlepszy broker do copytradingu – czyli jak kopiować najlepszych?

Nie masz czasu na śledzenie rynków, analizowanie wykresów i czytanie raportów kwartalnych? Copytrading może być rozwiązaniem – pozwala automatycznie kopiować transakcje doświadczonych traderów.

Brzmi dobrze, prawda? Ale… jest kilka „ale”.

Na co zwrócić uwagę wybierając brokera do copytradingu?

🧠 Transparentność – widoczna historia tradera, jego drawdown i wyniki realne, a nie demo

🛠️ Możliwość ustawienia limitów ryzyka – czyli kopiowanie bez wylewania się portfela

🌍 Dostęp do wielu strategii – nie tylko Forex, ale też akcje, indeksy, ETF-y

Oto brokerzy do copytradingu, którzy oferują funkcjonalny i dobrze oceniany system.

Ranking brokerów dla początkujących inwestorów

Jeśli dopiero zaczynasz przygodę z giełdą, Twój broker powinien być jak dobry nauczyciel: nie zasypie Cię zbędnymi narzędziami, ale da wszystko, czego potrzebujesz na start.

Czego szukać jako początkujący?

🟢 Prosta i intuicyjna platforma – nie potrzebujesz od razu 10 typów wykresów i setek wskaźników

🟢 Dostęp do najpopularniejszych instrumentów – akcje, ETF-y, czasem też demo

🟢 Brak ukrytych opłat i niski próg wejścia

🟢 Dobra obsługa klienta i edukacja – filmiki, webinary, FAQ

Polecani brokerzy dla początkujących – ci, którzy łączą wygodę, niskie koszty i przejrzystość, dzięki czemu można zacząć inwestowanie bez stresu i bez nadmiaru technikaliów:

Najlepsi brokerzy z oprocentowanym saldem – zarabiaj, nawet gdy nie inwestujesz

Nie handlujesz codziennie? Zostawiasz część kapitału w gotówce, czekając na lepszy moment? W takim razie… dlaczego nie miałbyś na tym zarabiać?

W tym roku coraz więcej brokerów oferuje oprocentowanie środków gotówkowych na koncie inwestycyjnym – i to często lepsze niż lokaty w bankach.

Co warto sprawdzić?

🟢 Czy odsetki są naliczane dziennie czy miesięcznie?

🟢 Czy musisz spełnić jakieś warunki (np. określony depozyt)?

🟢 Czy środki są objęte systemem gwarancji lub funduszem kompensacyjnym?

Brokerzy z atrakcyjnym oprocentowaniem salda:

Najlepsi Brokerzy: Często zadawane pytania

Zastrzeżenie: