Giełda

Jak inwestować w srebro? I czy warto?

Inwestowanie w złoto ma swoje pięć minut — w ciągu ostatnich trzech lat cena kruszcu wzrosła o ponad 100% (licząc w USD). Mniej osób wie, że srebro także mocno odbiło. W ostatnich miesiącach wzrost sięgnął ok. 80%.

Jak inwestować w srebro z Polski?

Jeśli masz poczucie, że już za późno na inwestycje w złoto, bo kruszec przebija historyczne rekordy niemal co kwartał, to srebro — często nazywane „złotem dla ludu” — wciąż może mieć przed sobą przestrzeń do wzrostu. Poniżej wyjaśniam, dlaczego wielu analityków widzi w nim potencjał oraz jak możesz inwestować w srebro.

Gdzie zacząć?

Kilka platform, na których kupisz srebro lub ETF-y związane z metalami szlachetnymi:

Czy srebro ma szansę wrócić do historycznych maksimów?

W ciągu ostatnich ok. 18 miesięcy uncja srebra podrożała o blisko 80%. Przez lata cena była praktycznie płaska, a dopiero 2024–2025 przyniosły bardziej dynamiczne odbicie i powrót do poziomów, których nie widzieliśmy od dekad.

Ile kosztuje srebro w 2025 roku?

Obecna cena srebra oscyluje dziś w rejonie 61 USD za uncję, czyli wciąż ponad poziomem z 2011 r., ale poniżej historycznego rekordu z przełomu lat 1979–1980 (ok. 49 USD/oz po uwzględnieniu inflacji wartość ta jest znacznie wyższa). Złoto wielokrotnie biło swoje maksima — w przypadku srebra ten potencjał nadal bywa postrzegany jako niewykorzystany.

Co może napędzać dalszy wzrost srebra?

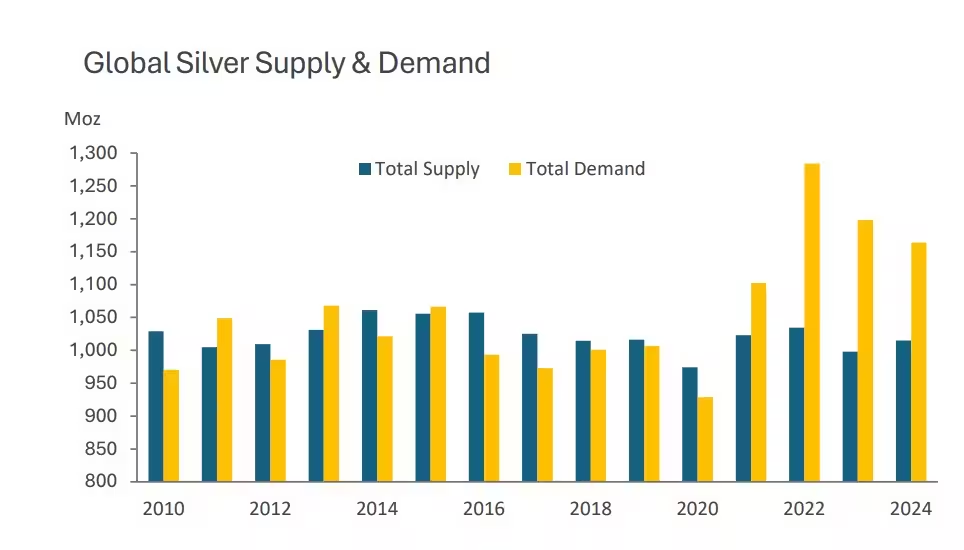

1. Deficyt podaży — produkcja nie nadąża za popytem

Według „The Silver Institute” globalny rynek srebra jest w deficycie już prawie pięć lat. Świat zużywa rocznie więcej srebra, niż kopalnie są w stanie dostarczyć. Prognozy wskazują, że ten rok najprawdopodobniej również zakończy się niedoborem.

Dlaczego popyt tak przyspieszył? Przez poprzednią dekadę produkcja i zapotrzebowanie były niemal na równi. Przełom przyszedł wraz z eksplozją zapotrzebowania ze strony przemysłu — i to w sektorach, które rosną szybciej niż inne.

Srebro jest jednym z najlepszych przewodników energii. Znajdziesz je w:

- panelach fotowoltaicznych,

- bateriach i komponentach aut elektrycznych,

- elektronice wysokiej mocy (AI, 5G, chipy),

- zaawansowanych układach półprzewodnikowych.

Boom na OZE i elektromobilność w krajach OECD zrobił swoje. Do tego dochodzi jeszcze infrastruktura pod sztuczną inteligencję, która wymaga ogromnych mocy obliczeniowych i rozbudowanej produkcji elektroniki. Zobacz także jak inwestować w surowce.

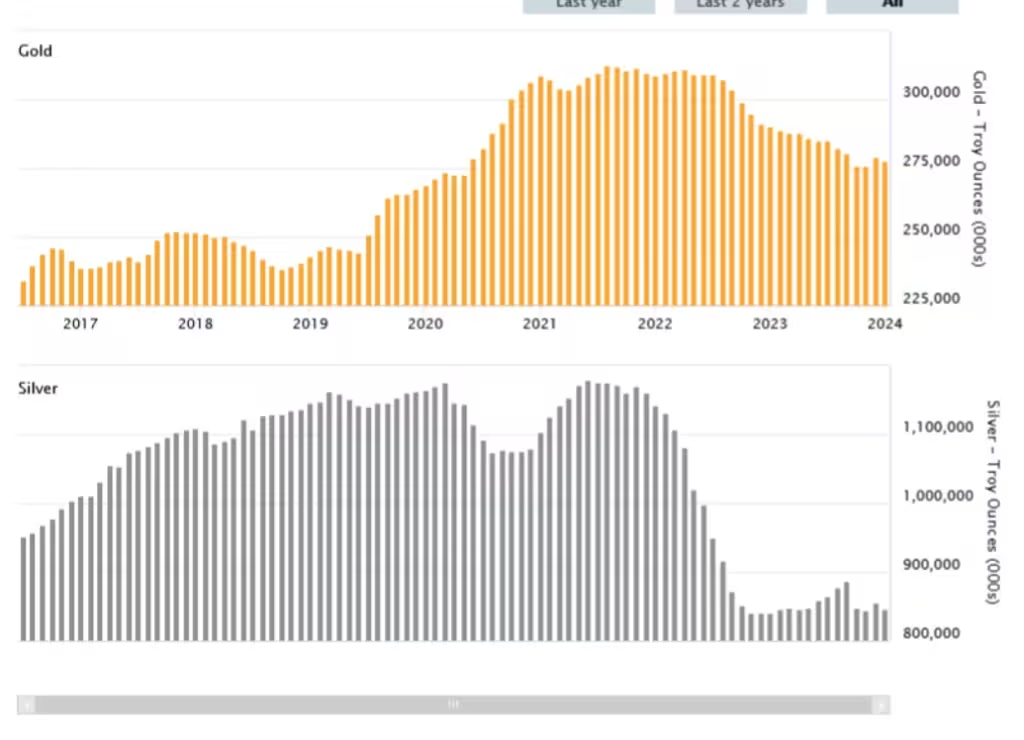

„Wieloryby” już kupują srebro

Kapitał instytucjonalny ruszył pierwszy. I jak łatwo zgadnąć — hasło „deficyt i ograniczona podaż” działa na duże fundusze jak magnes.

Najlepszy przykład: iShares Silver Trust (SLV), największy ETF na świecie zabezpieczony srebrem fizycznym. Fundusz przechowuje w londyńskich skarbcach ponad 490 mln uncji, a tylko w lipcu i sierpniu 2025 r. dopisał kolejne 14 mln uncji — ok. 3% wzrostu aktywów w dwa miesiące.

Taki popyt nie przechodzi bez echa. SLV w 2024 i 2025 r. urósł o ok. 14% rok do roku, wyprzedzając wiele ETF-ów złota, a nawet S&P 500. Kiedy na rynek wchodzą instytucje z takim kapitałem, dzieją się dwie rzeczy:

- rośnie presja na dostępność srebra fizycznego,

- reszta rynku odbiera to jako sygnał „pociąg ruszył”.

Do tego dochodzi sytuacja w magazynach. Rezerwy certyfikowane przez LBMA są najniższe od 6 lat, a to dodatkowo ogranicza podaż i wzmacnia trend wzrostowy — także spekulacyjny.

Każdy większy zakup funduszy działa jak dopalacz: podkręca tempo wzrostu, a następnie przyciąga traderów detalicznych, którzy nie chcą stać obok, gdy rynek rozgrzewa się do czerwoności.

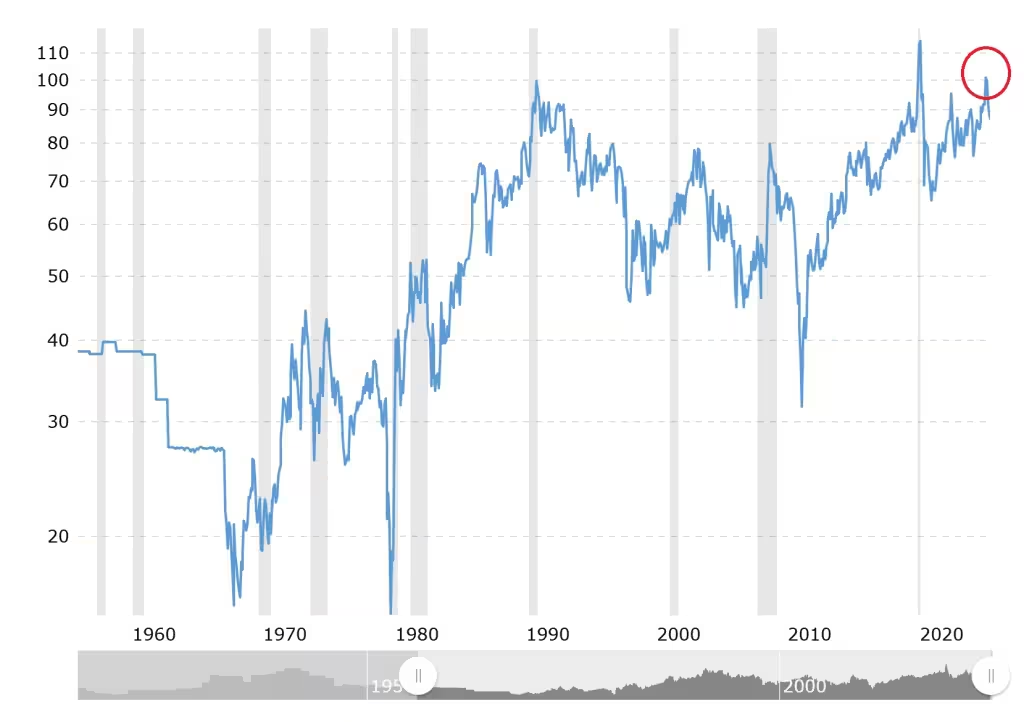

Historyczna różnica cen złota i srebra zaczyna się domykać

Kolejny argument to gold-to-silver ratio, czyli relacja cen obu metali. W maju 2025 r. wskaźnik przebił psychologiczną granicę 100:1 — potrzeba było ponad 100 uncji srebra, aby kupić jedną uncję złota.

Dla porównania: średnia historyczna to ok. 35–60. Tak wysokie odchylenie pojawia się rzadko i zazwyczaj kończy się powrotem do normy.

Jeżeli złoto „uciekło” za daleko, a srebro zostało w tyle, inwestorzy często przesuwają kapitał w stronę tańszego metalu, licząc na domknięcie różnicy. Dziś ratio spadło już do ok. 88, co nadal sugeruje, że srebro może mieć jeszcze paliwo do wzrostów.

A żeby wskaźnik wrócił bliżej historycznego poziomu, musi wydarzyć się jedno z dwóch:

- albo złoto tanieje (mało prawdopodobne w krótkim terminie),

- albo srebro dalej rośnie.

Rynek wyraźnie sugeruje scenariusz numer dwa.

Jak zacząć inwestować w srebro?

Skoro znamy powody wzrostów i argumenty, że trend może jeszcze potrwać — czas przejść do praktyki. Najprostsza droga to rynek akcji lub kupno ETF/ETC na srebro. Na początek — segment akcyjny.

Kupno akcji spółek związanych ze srebrem

Najbardziej bezpośrednia forma ekspozycji na srebro przez giełdę to spółki wydobywcze i firmy typu royalties. Oba modele inwestowania wyglądają inaczej, mają też inne profile ryzyka.

Miners – spółki wydobywcze

To firmy prowadzące wydobycie i posiadające dostęp do złóż. Rzadko która zajmuje się wyłącznie srebrem — zwykle to kopalnie złota z produktem ubocznym w postaci srebra.

Warto pamiętać: tylko ok. 30% globalnej podaży pochodzi z kopalni srebra jako działalności głównej. To rynek trudny kapitałowo i zmienny, ale w okresach hossy potrafi dawać ponadprzeciętne stopy zwrotu.

Firmy royalties

To druga droga. Nie wydobywają metalu samodzielnie — finansują projekty wydobywcze w zamian za udziały w zyskach lub produkcji. Zyski zwykle mniejsze niż w klasycznych kopalniach, za to ryzyko wyraźnie niższe, bo selekcja projektów jest wcześniej dokładnie analizowana.

Dużo inwestorów uważa model royalties za atrakcyjny kompromis: ekspozycja na cenę srebra bez wchodzenia w ciężkie ryzyko operacyjne kopalni.

W obu przypadkach zmienność jest większa niż przy ETF czy srebrze fizycznym, ale potencjalna nagroda też bywa większa.

Wybrane spółki notowane na giełdzie

| MAG Silver Corp | MAG.TO | CA55903Q1046 | |||

| First Majestic Silver | FR.TO | CA32076V1031 | |||

| Wheaton Precious Metals | WPM | CA9628791027 | |||

| Pan American Silver | PAAS | CA6979001089 | |||

| Coeur Mining | CDE | US1921085049 |

| Spółka | Ticker | ISIN |

|---|---|---|

| MAG Silver Corp | MAG.TO | CA55903Q1046 |

| First Majestic Silver | FR.TO | CA32076V1031 |

| Wheaton Precious Metals | WPM | CA9628791027 |

| Pan American Silver | PAAS | CA6979001089 |

| Coeur Mining | CDE | US1921085049 |

Jak inwestować w srebro przez ETF/ETC?

ETC i ETF na srebro to instrumenty giełdowe, które mają odwzorować cenę metalu. Dla wielu inwestorów to najwygodniejsza forma wejścia w rynek: prosta obsługa, niskie koszty i brak problemów z przechowywaniem fizycznych sztabek.

- Plany inwestycyjne bez prowizji

- Konto oszczędnościowe na 3,75%

- Bardzo niskie prowizje: 4 zł za transakcję

Inwestowanie wiąże się z ryzykiem.

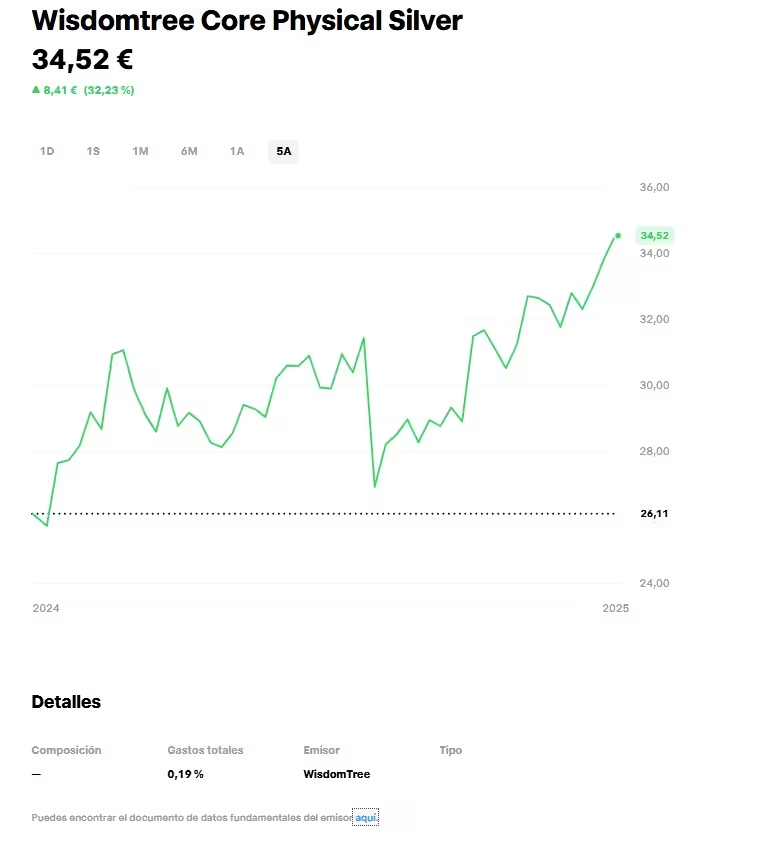

Dobrym punktem startowym jest WisdomTree Core Physical Silver (JE00BQRFDY49) — produkt zabezpieczony fizycznym srebrem, przechowywanym w skarbcach HSBC zgodnie ze standardem LBMA Good Delivery.

| Nazwa i ticker | WisdomTree Core Physical Silver (JE00BQRFDY49) | ||

| Zwrot od uruchomienia | +32% | ||

| Dystrybucja | fundusz akumulujący | ||

| TER | 0,19% | ||

| Zmienność (1 rok) | 23,7% |

| Parametr | Wartość |

|---|---|

| Nazwa i ticker | WisdomTree Core Physical Silver (JE00BQRFDY49) |

| Zwrot od uruchomienia | +32% |

| Dystrybucja | fundusz akumulujący |

| TER | 0,19% |

| Zmienność (1 rok) | 23,7% |

Fundusz stosuje pełną replikację fizyczną — każda jednostka odpowiada części realnej ilości srebra, przechowywanego w skarbcu. Bez pochodnych, bez syntetyków. Od startu w sierpniu 2024 r. wypracował ok. +30%.

W tym momencie aktywa funduszu przekraczają 268 mln EUR, co plasuje go w gronie największych produktów srebrnych w Europie.

Inne popularne ETF/ETC na srebro

| Invesco Physical Silver | 8PSB | IE00B43VDT70 | |||

| WisdomTree Physical Silver | PHAG | JE00B1VS3333 | |||

| Xtrackers Physical Silver EUR Hedged ETC | XAD2 | DE000A1EK0J7 | |||

| iShares Physical Silver ETC | PPFD | IE00B4NCWG09 |

| Nazwa | Ticker | ISIN |

|---|---|---|

| Invesco Physical Silver | 8PSB | IE00B43VDT70 |

| WisdomTree Physical Silver | PHAG | JE00B1VS3333 |

| Xtrackers Physical Silver EUR Hedged ETC | XAD2 | DE000A1EK0J7 |

| iShares Physical Silver ETC | PPFD | IE00B4NCWG09 |

Inwestowanie w srebro przez instrumenty pochodne

Dla aktywnych traderów opcją są kontrakty futures, opcje i instrumenty z dźwignią, które pozwalają grać na wzrosty i spadki ceny srebra. Najczęściej używane przy spekulacji krótkoterminowej.

Parametry przykładowej transakcji (symulacja, nie rekomendacja):

| Kierunek | long call (wzrost) | ||

| Cena wejścia | 39,15 USD/oz | ||

| Knockout | 36,94 USD (maksymalna strata ~442 USD) | ||

| Take profit | 45,78 USD/oz | ||

| RR (ryzyko/zysk) | 3:1 |

| Element | Przykład |

|---|---|

| Kierunek | long call (wzrost) |

| Cena wejścia | 39,15 USD/oz |

| Knockout | 36,94 USD (maksymalna strata ~442 USD) |

| Take profit | 45,78 USD/oz |

| RR (ryzyko/zysk) | 3:1 |

W przykładzie ustawiono minimalny margines strat oraz cel poniżej historycznych szczytów — konstrukcja często wybierana przez spekulantów trendowych.

Srebro fizyczne — monety i sztabki

Zawsze zostaje klasyka: monety bulionowe i sztabki. W ostatnich latach popularność tego rozwiązania osłabła — magazynowanie kosztuje, a prowizje i marże mennic potrafią wyraźnie podgryzać stopę zwrotu.

Opcja częściej wybierana jako zabezpieczenie majątku, mniej jako produkt spekulacyjny.

Czy warto kupować srebro fizyczne?

Mimo że inwestowanie przez ETF-y, ETC, akcje czy fundusze indeksowe zdobywa coraz więcej zwolenników, część inwestorów nadal wybiera metal w najprostszym wydaniu. Chodzi o bezpieczeństwo, namacalność i poczucie realności aktywa.

Srebro fizyczne można kupić na kilka sposobów:

- od firm specjalizujących się w metalach szlachetnych,

- z usługą przechowywania i skarbca,

- w formie monet bulionowych lub biżuterii.

Ta droga ma swój urok i stabilizujący charakter — choć wiąże się z kosztami magazynowania i marżą przy sprzedaży.

Jak działają fundusze inwestujące w srebro?

Drugą opcją są fundusze inwestycyjne. Sprawdzą się u osób, które wolą zarządzanie aktywne lub łączone z różnymi metalami. Rzadko znajdziesz fundusze o 100% ekspozycji wyłącznie na srebro — zwykle to miks metali szlachetnych (złoto, srebro, platyna).

Wadą funduszy są wyższe opłaty za zarządzanie w porównaniu z ETF/ETC, które często mają TER na poziomie 0,15–0,30% rocznie. Zobacz także jak inwestować w metale szlachetne.

Dlaczego w ogóle inwestuje się w srebro?

- pełni rolę aktywa ochronnego,

- ma ogromne zastosowanie przemysłowe,

- jest aktywem fizycznym — nie da się go “zhakować”,

- niska korelacja z koniunkturą gospodarczą,

- taniej wejść niż w złoto.

Co jest lepsze — srebro czy złoto?

Oba kruszce traktuje się jako rezerwę wartości, zdolną chronić kapitał w perspektywie lat. Ich ograniczona podaż i odporność na dewaluację walut sprawiają, że w czasach niepewności inwestorzy chętnie wracają do metali szlachetnych.

Historycznie złoto jest królem rezerw. Banki centralne wciąż trzymają je w skarbcach jako realne zabezpieczenie systemu monetarnego. Jego cena wzrosła o ponad 600% w ostatnich 25 latach.

Srebro ma jednak inną przewagę — użyteczność przemysłową. W elektronice, fotowoltaice, chipach czy motoryzacji jest po prostu materiałem roboczym. To sprawia, że jego cena potrafi być bardziej zmienna, bardziej cykliczna, z okresami potężnych ruchów wzrostowych i równie długich faz bocznych.

Jak wyglądał historyczny kurs srebra?

Na wykresie widać wyraźnie — cena srebra falowała mocniej niż złoto, ale pozostawała wielokrotnie tańsza, co przyniosło mu określenie „złoto dla ludu”. Dla małych inwestorów to często brama wejścia w metale szlachetne bez wydawania kilku tysięcy na jedną uncję złota.

Srebro — jak złoto — jest aktywem fizycznym, offline, odpornym na awarie systemów czy cyberataki.

Czy inwestowanie w srebro jest opłacalne? Opinie i realia

Srebro potrafi być zyskowne, ale ma temperament. W odróżnieniu od złota jest napędzane dwoma siłami jednocześnie:

- kapitałem szukającym bezpiecznego schronu,

- popytem przemysłowym — szczególnie w OZE, elektronice i EV.

Łączenie funkcji „refuge asset + surowiec technologiczny” powoduje większą zmienność — potrafi rosnąć szybciej niż złoto, ale też mocniej spadać.

Widać to w historii:

2011 → dynamiczny skok,

2020 → kolejny mocny rajd,

Dlatego wielu inwestorów traktuje srebro nie jako zamiennik złota, tylko jako dodatek z większym potencjałem, zwłaszcza gdy ratio złoto/srebro jest skrajnie rozjechane.

Kiedy inwestycja w srebro ma największy sens?

Najczęściej gdy:

- popyt przemysłowy rośnie szybciej niż podaż,

- inwestorzy wracają do aktywów realnych przy wysokiej inflacji,

- srebro jest wyraźnie tańsze względem złota.

Zalety inwestowania w srebro

- rosnący popyt technologiczny: OZE, EV, chipy, AI, elektronika,

- aktywo ochronne w okresach inflacji i kryzysu,

- historyczna niedowartościowana relacja do złota,

- przystępna cena dla początkujących,

- potencjał wzrostowy przy utrzymanym deficycie wydobycia.

Wady

- zdarzają się długie okresy stagnacji,

- mniejszy rynek i niższa płynność niż w złocie,

- większe uzależnienie od koniunktury przemysłowej.

Srebro jest ciekawym dodatkiem do portfela — zarówno jako surowiec technologiczny, jak i rezerwowy magazyn wartości. Można wejść przez sztabki, monety, ETF-y, ETC, spółki górnicze czy fundusze. Każdy model ma inną konstrukcję ryzyka i kosztów.

Dla inwestora długoterminowego srebro może być interesującą pozycją obok złota, szczególnie gdy dysproporcja cenowa między metalami robi się skrajna. Zobacz także, który broker jest najlepszy do zakupu akcji.

Najczęstsze pytania o inwestowanie w srebro

Szukasz brokera? Sprawdź nasze rekomendacje

Zastrzeżenie: