Brokerzy

Alternatywy dla lokat bankowych

Lokaty bankowe coraz częściej przegrywają z inflacją i realnie nie chronią oszczędności. W 2026 roku inwestorzy szukają rozwiązań niskiego ryzyka, które dają elastyczność i przewidywalny dochód. Poniżej porównuję cztery realne alternatywy dla lokat bankowych – od kont oprocentowanych, przez obligacje skarbowe, po fundusze i ETF-y.

Czy lokaty bankowe nadal mają sens?

Lokaty bankowe mogą się sprawdzić na bardzo krótki okres, ale przy obecnych stopach często nie chronią realnej wartości oszczędności.

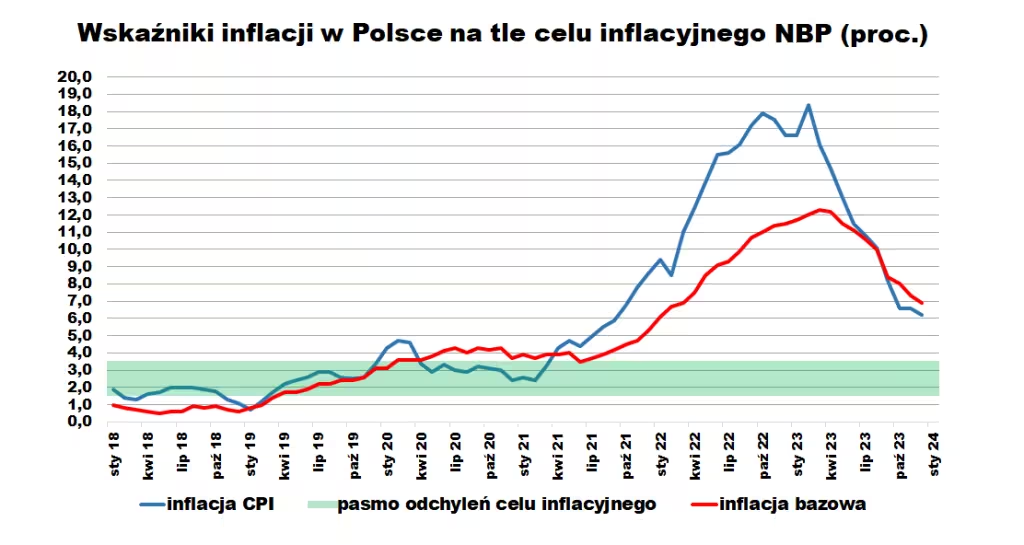

Problemem numer jeden jest relacja oprocentowania do inflacji. Nawet lokaty z pozoru „wysokie”, rzędu 4–5%, po opodatkowaniu 19% podatkiem Belki i przy inflacji na poziomie kilku procent dają zerowy albo ujemny wynik realny. Pieniądze formalnie rosną, ale siła nabywcza nie.

Druga kwestia to promocje czasowe i limity. Najlepsze stawki są zwykle:

- ograniczone do kilku miesięcy,

- limitowane kwotowo (np. do 50–100 tys. zł),

- obwarowane warunkami typu „nowe środki”, aktywność na koncie czy zgody marketingowe.

Po zakończeniu promocji środki spadają na oprocentowanie rzędu 1–2%, a inwestor zostaje z decyzją: zamykać lokatę czy zaakceptować słabsze warunki.

Stąd bierze się trzeci problem, czyli „skakanie po bankach”. Żeby utrzymać sensowną stopę zwrotu, trzeba regularnie przenosić pieniądze między instytucjami, pilnować terminów i regulaminów. Dla części osób to strategia akceptowalna. Dla innych — strata czasu i nerwów, bez realnej przewagi długoterminowej.

Jakie są najbezpieczniejsze alternatywy dla lokat?

Najczęściej wybierane alternatywy to:

- konta oprocentowane – elastyczne, bez zamrażania środków

Brokerzy mogą oferować oprocentowanie wolnych środków nawet bez blokady środków. - fundusze obligacji krótkoterminowych – brak deklarowanego terminu, niewielkie wahania

Dają elastyczny dostęp. - ETF-y obligacji skarbowych – rozwiązanie giełdowe, szczególnie użyteczne w IKE i IKZE

Notowane na GPW ETF-y obligacyjne dają płynność i możliwość handlu bez lock-in.

To nie są produkty „na szybki zysk”, ich rolą jest ochrona kapitału.

Jakich brokerów warto znać i jakie mają oprocentowanie?

Poniżej orientacyjne warunki dostępne na rynku w 2026 r. (stan na styczeń 2026 – pamiętaj, że oferty mogą się zmieniać) :

Trade Republic

– oferuje oprocentowanie od wolnych środków w wysokości około 3,5% rocznie naliczane co miesiąc z elastycznym dostępem do gotówki.

Trading 212

– płaci odsetki od niezainwestowanej gotówki w wysokości 4% w PLN (dostępne także w innych walutach), wypłacane codziennie, bez minimalnej kwoty i bez blokady środków.

XTB

– wprowadziło oprocentowanie wolnych środków naliczane codziennie; w okresie promocyjnym stawki są atrakcyjne (np. PLN ~4,1%, USD ~3,4%, EUR ~2,3%).

Saxo Bank

– oferuje odsetki od niezainwestowanej gotówki (różne waluty), naliczane codziennie, z możliwością wypłaty w każdym momencie; szczegóły stawki zależą od typu konta i waluty.

Czy konto oprocentowane może zastąpić lokatę?

Tak, jeśli zależy Ci na elastycznym dostępie do pieniędzy i regularnej kapitalizacji bez blokowania środków.

Konto oprocentowane działa prosto: środki nie są zamrażane na określony czas, a odsetki naliczane są codziennie lub miesięcznie. Pieniądze można wypłacić w dowolnym momencie, bez utraty wypracowanego zysku. To duża różnica względem klasycznej lokaty.

Ryzyko? Przede wszystkim instytucjonalne i regulacyjne. Kolejne konto to większe rozproszenie środków, a w przypadku zagranicznych podmiotów dochodzi pytanie o praktyczne aspekty wypłat i obsługi w niestandardowych sytuacjach.

Dla osób, które trzymają gotówkę krótko, czekają na okazję inwestycyjną albo nie chcą „zamrażać” pieniędzy, konto z oprocentowaniem wolnych środków bywa wygodniejszym wyborem niż lokata. Dla tych, którzy chcą mieć spokój na rok czy dwa i nie zaglądać do oferty, lepiej sprawdzą się obligacje.

Czy detaliczne obligacje skarbowe są lepsze od lokaty?

Tak, obligacje ROR i DOR zwykle oferują wyższe odsetki niż lokaty, ale w zamian ograniczają dostęp do pieniędzy.

ROR – kiedy się opłacają?

Obligacje roczne ROR to najbliższy odpowiednik lokaty. Oprocentowanie jest zmienne i powiązane ze stopą referencyjną NBP, a odsetki wypłacane są co miesiąc. Dają przewidywalny dochód i zwykle wygrywają z lokatami po zakończeniu promocji bankowych. Sprawdzają się, gdy horyzont inwestycji to kilka–kilkanaście miesięcy i nie planujesz częstych wypłat.

DOR – wyższy zysk, dłuższy horyzont

DOR to obligacje dwuletnie, również oparte o stopę referencyjną, ale z dodatkową marżą. Zysk jest wyższy niż w ROR, ale cena to dłuższe związanie kapitału. Przy traktowaniu ich jako „zamiennik lokaty” kluczowe jest założenie, że środki faktycznie zostaną utrzymane do wykupu.

Opłaty za wcześniejszy wykup

Największa różnica względem lokaty ujawnia się przy elastyczności. Wcześniejsze wyjście z ROR lub DOR wiąże się z opłatą umorzeniową, która obniża realny zysk. Przy krótkim okresie trzymania pieniędzy może to zniwelować przewagę nad kontem oprocentowanym.

Obligacje detaliczne mogą przegrać z inflacją w okresach gwałtownych skoków cen. Z kolei obligacje indeksowane inflacją (COI, EDO) nie są rozwiązaniem krótkoterminowym. Wysokie opłaty za wcześniejszy wykup sprawiają, że sensownie działają dopiero przy wieloletnim horyzoncie, a nie jako zamiennik lokaty na kilka miesięcy.

Czy fundusze obligacji krótkoterminowych to bezpieczny „parking” dla gotówki?

Tak, ale trzeba zaakceptować niewielkie wahania wartości i samodzielne rozliczenie podatku.

Fundusze obligacyjne inwestują w portfel krótkoterminowych papierów dłużnych, głównie skarbowych. Nie deklarujesz okresu inwestycji, środki można umorzyć w dowolnym momencie, bez opłat wyjścia. To duża różnica wobec obligacji detalicznych.

Koszt tej elastyczności to opłata za zarządzanie, zwykle w okolicach 0,5–0,7% rocznie. Długoterminowo obniża ona wynik, ale przy krótkim horyzoncie często jest mniej dotkliwa niż opłaty umorzeniowe w obligacjach.

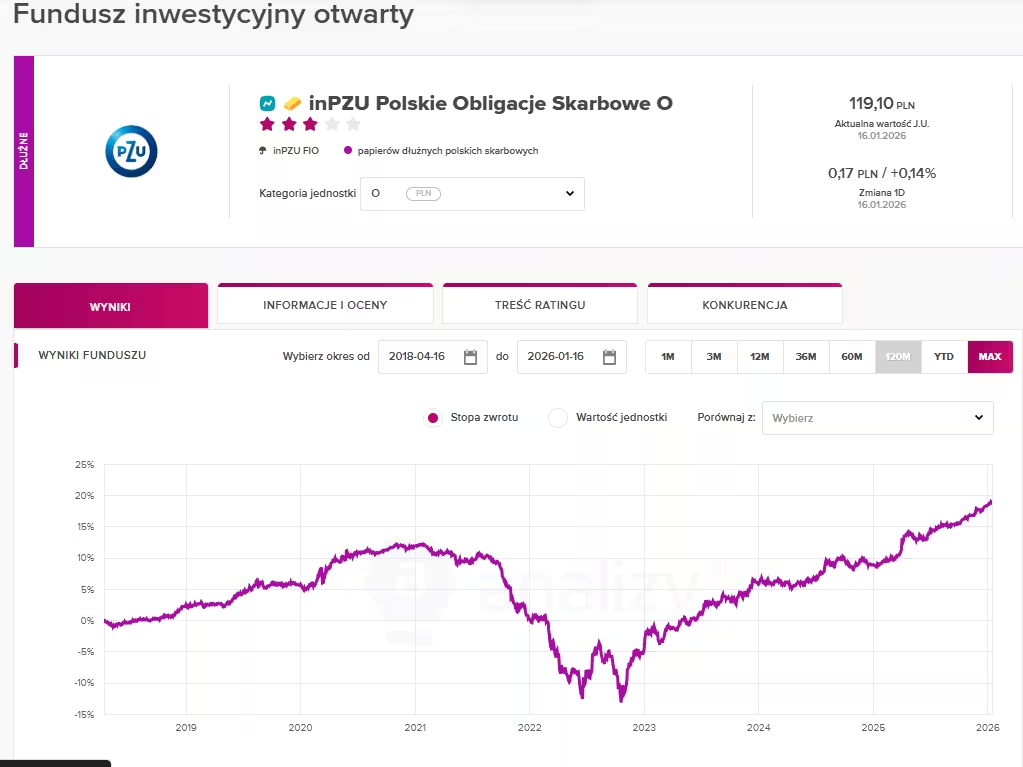

Wynikowo takie fundusze historycznie dawały rezultaty zbliżone do ROR i DOR, choć nieco bardziej zmienne. Możliwa jest też strata w pojedynczym roku, zwłaszcza przy gwałtownych zmianach stóp.

Przykład:

Fundusz inPZU bywa wykorzystywany jako parking gotówki w ramach jednego parasola funduszy. Różnica względem obligacji detalicznych jest prosta: większa elastyczność i brak opłat wyjścia w zamian za koszty zarządzania i minimalne ryzyko wahań.

Czy ETF obligacyjny może być alternatywą dla lokaty?

Tak, szczególnie przy bardzo krótkim horyzoncie lub przy inwestowaniu przez IKE i IKZE.

ETF obligacyjny to giełdowy fundusz inwestujący w krótkoterminowe obligacje skarbowe. Jego notowania odzwierciedlają bieżące stopy rynku pieniężnego. W Polsce kluczowym punktem odniesienia jest WIBOR 6M, który historycznie był zbliżony do stopy referencyjnej NBP.

Koszty ETF-u to:

- TER – roczna opłata za zarządzanie,

- spread – różnica między ceną kupna i sprzedaży,

- prowizja maklerska – zależna od brokera i typu konta.

Przy niskich prowizjach i rosnącej płynności ETF bywa bardziej opłacalny niż bezpośredni zakup obligacji WZ notowanych na Catalyst. Przewaga ETF-u to łatwość wejścia i wyjścia oraz czytelniejsza struktura kosztów.

Dla zaawansowanych:

Na rachunku zwykłym ETF często wygrywa podatkowo z obligacjami WZ, gdzie rozliczenie kuponów bywa mniej korzystne. W IKE i IKZE różnica jest jeszcze większa – brak podatku od zysków sprawia, że ETF staje się czystym „parkingiem” pod środki giełdowe.

Porównanie: lokata a alternatywy

| Lokata bankowa | niskie / promocyjne | brak do terminu | bardzo niskie | automatyczne | osoby ceniące prostotę | ||||||

| Konto oprocentowane | zmienne | pełny | bardzo niskie | automatyczne | krótkoterminowa gotówka | ||||||

| Obligacje ROR/DOR | wyższe niż lokata | ograniczony | niskie | automatyczne | 6–24 miesiące | ||||||

| Fundusz obligacji | rynkowe | pełny | niskie | PIT-38 | parking gotówki | ||||||

| ETF obligacyjny | rynkowe | pełny (giełda) | niskie | zależne od konta | IKE/IKZE, aktywni |

| Lokata bankowa | niskie / promocyjne | brak do terminu | bardzo niskie | automatyczne | osoby ceniące prostotę | ||||||

| Konto oprocentowane | zmienne | pełny | bardzo niskie | automatyczne | krótkoterminowa gotówka | ||||||

| Obligacje ROR/DOR | wyższe niż lokata | ograniczony | niskie | automatyczne | 6–24 miesiące | ||||||

| Fundusz obligacji | rynkowe | pełny | niskie | PIT-38 | parking gotówki | ||||||

| ETF obligacyjny | rynkowe | pełny (giełda) | niskie | zależne od konta | IKE/IKZE, aktywni |

Jaką alternatywę dla lokaty wybrać w 2026?

Decydują tutaj horyzont czasowy, potrzeba płynności i forma opodatkowania.

- 1–3 miesiące: konto oprocentowane lub ETF obligacyjny przy niskiej prowizji

- 3–12 miesięcy: obligacje ROR albo fundusz obligacji krótkoterminowych

- IKE/IKZE: ETF obligacyjny jako parking bez podatku

- Gotówka pod giełdę: fundusz lub ETF zamiast lokaty

Pytania użytkowników

Szukasz brokera? Sprawdź nasze rekomendacje