ETF

Najlepsze ETF na Pallad

Inwestowanie w metale szlachetne, takie jak pallad, platyna, złoto czy srebro, staje się coraz popularniejsze jako forma dywersyfikacji portfela. W tym artykule przedstawiamy kilka najważniejszych funduszy oferujących inwestycje w oraz ETF na pallad i inne metale szlachetne, podkreślając ich cechy, koszty oraz wyniki.

Najlepsze ETF na pallad

Poniższa tabela przedstawia szczegółowe informacje na temat wybranych produktów inwestycyjnych, które inwestują w pallad i inne metale szlachetne.

Porównanie tych instrumentów pozwala lepiej zrozumieć, które z nich mogą najlepiej odpowiadać różnym strategiom inwestycyjnym i oczekiwaniom. Dla osób szukających czystej ekspozycji na pallad lub bardziej zdywersyfikowanego podejścia do metali szlachetnych, każdy z przedstawionych funduszy oferuje unikalne możliwości.

| Physical Palladium Shares ETF (PALL) | 0,60% | 5.89% od założenia | Największy ETF na pallad, przechowywany w Londynie | ||||

| Sprott Physical Platinum & Palladium Trust (SPPP) | 1,07% | 5% od założenia | Możliwość wymiany jednostek na fizyczny pallad/platynę | ||||

| Aberdeen Standard Physical Precious Metals Basket Shares ETF (GLTR) | 0,60% | 4,07% od założenia | Inwestuje w złoto, pallad, platynę i srebro | ||||

| iShares Physical Palladium ETC | 0,20% | 3,36% | Najniższy TER, zabezpieczony fizycznym palladem |

| Nazwa funduszu | Koszty roczne (TER) | Średni roczny zwrot (na 27.08.2025) | Cechy szczególne |

|---|---|---|---|

| Physical Palladium Shares ETF (PALL) | 0,60% | 5.89% od założenia | Największy ETF na pallad, przechowywany w Londynie |

| Sprott Physical Platinum & Palladium Trust (SPPP) | 1,07% | 5% od założenia | Możliwość wymiany jednostek na fizyczny pallad/platynę |

| Aberdeen Standard Physical Precious Metals Basket Shares ETF (GLTR) | 0,60% | 4,07% od założenia | Inwestuje w złoto, pallad, platynę i srebro |

| iShares Physical Palladium ETC | 0,20% | 3,36% | Najniższy TER, zabezpieczony fizycznym palladem |

👉 Sprawdź także: Inwestycje w surowce

Physical Palladium Shares ETF (PALL)

Physical Palladium Shares ETF to największy fundusz ETF na rynku palladu. Jego wartość opiera się na bezpośrednim odwzorowywaniu cen spot z londyńskiego rynku palladu, co czyni go jednym z najczystszych instrumentów inwestycyjnych na tym rynku.

Został założony w grudniu 2009 roku i od tamtej pory generuje średni roczny zwrot na poziomie 5.89%. Pallad przechowywany jest w zabezpieczonym skarbcu w Londynie, a roczne koszty zarządzania wynoszą 0,60%.

Sprott Physical Platinum & Palladium Trust (SPPP)

Fundusz SPPP przechowuje fizyczny pallad i platynę, umożliwiając inwestorom uzyskanie ekspozycji na oba metale jednocześnie. Jednostki mogą być wymieniane na fizyczny metal, co stanowi unikalną cechę tego funduszu. Założony w grudniu 2012 roku, SPPP osiągnął średni roczny zwrot od założenia na poziomie 5% przy kosztach zarządzania wynoszących 1,07%. Obecnie fundusz przechowuje ponad 154 485 uncji platyny i 129 283 uncji palladu (30.06.2025)

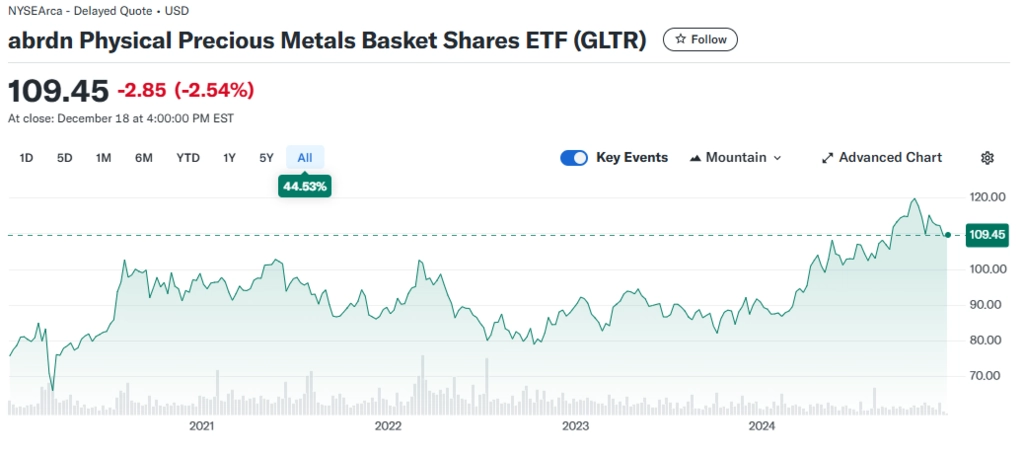

Aberdeen Standard Physical Precious Metals Basket Shares ETF (GLTR)

GLTR to fundusz, który inwestuje w szeroki wachlarz metali szlachetnych, takich jak złoto, srebro, platyna i pallad. Dzięki tej dywersyfikacji jest ciekawym wyborem dla inwestorów szukających bardziej kompleksowego podejścia. Od momentu założenia w 2010 roku fundusz wygenerował średni roczny zwrot na poziomie 4,07%, ale to nie gwarantuje dodatnich zwrotów w przyszłości. Koszty zarządzania wynoszą 0,60%, a wszystkie metale przechowywane są w zabezpieczonym skarbcu w Londynie.

iShares Physical Palladium ETC

iShares Physical Palladium ETC to mały, ale efektywny fundusz z aktywami o wartości 26 mln EUR. Został założony w 2011 roku i oferuje jeden z najniższych współczynnik kosztów rocznych (0,20%). Fundusz zabezpieczony jest fizycznym palladem i odwzorowuje ceny spot palladu za pomocą zobowiązań dłużnych wspartych tym metalem. Może być dobrym rozwiązaniem dla inwestorów poszukujących niskokosztowego dostępu do ekspozycji na pallad. Może być dobrym rozwiązaniem dla inwestorów poszukujących niskokosztowego dostępu do ekspozycji na pallad.

Zobacz także:

👉 Jak inwestować w metale szlachetne

Najlepsi brokerzy do inwestowania w pallad

Wybór odpowiedniego brokera ma kluczowe znaczenie dla inwestowania w ETF na pallad. Ważne są takie czynniki, jak dostępność instrumentów, niskie opłaty transakcyjne oraz intuicyjna platforma handlowa. Poniżej przedstawiamy trzech brokerów, którzy oferują dostęp do ETF na pallad i spełniają te wymagania.

DEGIRO

DEGIRO to jeden z najpopularniejszych brokerów w Europie, oferujący szeroki dostęp do ETF-ów, w tym na pallad. Broker wyróżnia się niskimi kosztami transakcyjnymi oraz brakiem opłat za prowadzenie konta. DEGIRO umożliwia inwestowanie w globalne rynki i posiada prostą w obsłudze platformę, co czyni go atrakcyjnym wyborem zarówno dla początkujących, jak i zaawansowanych inwestorów.

XTB

XTB to polski broker, który zdobył uznanie dzięki przejrzystej ofercie i bezprowizyjnym inwestycjom w ETF-y. Platforma xStation jest przyjazna dla użytkownika i oferuje narzędzia analityczne wspierające inwestorów. Dodatkowym atutem jest polskojęzyczna obsługa klienta oraz brak prowizji do obrotu 100000 euro, co szczególnie przemawia do osób inwestujących regularnie.

Freedom24

Freedom24 to broker zapewniający dostęp do szerokiej gamy ETF-ów na rynkach międzynarodowych, w tym na pallad. Jego innowacyjna platforma umożliwia łatwe inwestowanie i analizowanie instrumentów finansowych. Freedom24 oferuje również niskie opłaty transakcyjne, jednak nie należy do najtańszych brokerów.

Podsumowanie

Funduszeoparte na cenie palladu to doskonałe narzędzia umożliwiające inwestowanie w metale szlachetne w sposób wygodny i efektywny kosztowo. Wybór odpowiedniego instrumentu zależy od indywidualnych celów inwestycyjnych – od czystej ekspozycji na pallad w przypadku Physical Palladium Shares ETF czy iShares Physical Palladium ETC, po bardziej zróżnicowane podejście oferowane przez Aberdeen Standard Physical Precious Metals Basket Shares ETF. Dzięki takim funduszom zarówno początkujący, jak i zaawansowani inwestorzy mogą łatwo uczestniczyć w rynku metali szlachetnych, czerpiąc korzyści z ich potencjału wzrostu i zabezpieczenia przed ryzykiem rynkowym.

Szukasz brokera? Sprawdź nasze rekomendacje

Zastrzeżenie: