Porównanie

Bank N26 czy Revolut – co wybrać?

N26 to niemiecki bank online z licencją BaFin i gwarancją depozytów do €100 000, a Revolut to fintech z licencją bankową z Litwy (ClearBank) i podobną gwarancją. Obie aplikacje oferują darmowe konta podstawowe oraz pakiety premium, ale różnią się podejściem do walut, oszczędności, inwestycji i wygody.

Porównanie N26 vs Revolut – tabela kluczowych cech

| Licencja i gwarancja depozytów | Pełna licencja bankowa w Niemczech; depozyty chronione do 100 000 € | Licencja bankowa z Litwy; depozyty chronione do 100 000 € przez litewski fundusz lub ClearBank | |||

| Darmowy plan | N26 Standard – darmowe konto, karta wirtualna, 2 darmowe wypłaty/mies. | Revolut Standard – darmowe konto, karta wirtualna, darmowe wypłaty do 200 € lub 5 transakcji | |||

| Plany premium | Smart (4,90 €/mies.), Go (9,90 €), Metal (16,90 €) | Plus (3,99 €), Premium (8,99 €), Metal (15,99 €), Ultra (45 €) | |||

| Wypłaty z bankomatów | 2 darmowe/mies., potem 2 €; więcej w planach płatnych | Do 200 €/mies. lub 5 wypłat; potem 2%; wyższe limity w planach płatnych | |||

| Wymiana walut | Kurs Mastercard; brak opłat za płatności kartą; 1,7% za wypłatę w innej walucie (plan darmowy) | Darmowa wymiana do 1 000 € (Standard); potem 1% + 1% w weekendy | |||

| Oprocentowanie oszczędności | Instant Savings: 2,8% p.a. (Standard/Smart/You), 4% (Metal) | Flexible Cash Fund / Instant Access Savings: ok. 3–4% AER | |||

| Inwestycje | Akcje i ETF-y w aplikacji | Akcje, ETF-y i kryptowaluty | |||

| Obsługa klienta | Czat w aplikacji, e-mail; brak infolinii | Czat w aplikacji, rozbudowane centrum pomocy | |||

| Dostępność | Polska i kraje strefy euro; brak w UK | 30+ krajów Europy, globalny zasięg |

| Cecha |  |  |

|---|---|---|

| Licencja i gwarancja depozytów | Pełna licencja bankowa w Niemczech; depozyty chronione do 100 000 € | Licencja bankowa z Litwy; depozyty chronione do 100 000 € przez litewski fundusz lub ClearBank |

| Darmowy plan | N26 Standard – darmowe konto, karta wirtualna, 2 darmowe wypłaty/mies. | Revolut Standard – darmowe konto, karta wirtualna, darmowe wypłaty do 200 € lub 5 transakcji |

| Plany premium | Smart (4,90 €/mies.), Go (9,90 €), Metal (16,90 €) | Plus (3,99 €), Premium (8,99 €), Metal (15,99 €), Ultra (45 €) |

| Wypłaty z bankomatów | 2 darmowe/mies., potem 2 €; więcej w planach płatnych | Do 200 €/mies. lub 5 wypłat; potem 2%; wyższe limity w planach płatnych |

| Wymiana walut | Kurs Mastercard; brak opłat za płatności kartą; 1,7% za wypłatę w innej walucie (plan darmowy) | Darmowa wymiana do 1 000 € (Standard); potem 1% + 1% w weekendy |

| Oprocentowanie oszczędności | Instant Savings: 2,8% p.a. (Standard/Smart/You), 4% (Metal) | Flexible Cash Fund / Instant Access Savings: ok. 3–4% AER |

| Inwestycje | Akcje i ETF-y w aplikacji | Akcje, ETF-y i kryptowaluty |

| Obsługa klienta | Czat w aplikacji, e-mail; brak infolinii | Czat w aplikacji, rozbudowane centrum pomocy |

| Dostępność | Polska i kraje strefy euro; brak w UK | 30+ krajów Europy, globalny zasięg |

Jak działają N26 i Revolut?

N26 i Revolut często wrzucane są do jednego worka „neobanków”, ale w rzeczywistości działają w zupełnie innym modelu regulacyjnym i produktowym.

N26 jest w pełni licencjonowanym bankiem z siedzibą w Niemczech, działającym na podstawie licencji BaFin. Dla klientów z UE rachunek prowadzony jest z niemieckim lub – w niektórych krajach – francuskim IBAN-em. Konto ma status klasycznego rachunku bankowego, a środki objęte są niemieckim systemem gwarancji depozytów do 100 000 euro.

Model N26 jest stosunkowo prosty: jedno konto osobiste w euro, karta debetowa Mastercard, aplikacja mobilna i dostęp przez przeglądarkę. Bank koncentruje się na podstawowych usługach – płatnościach, przelewach SEPA, oszczędzaniu oraz inwestowaniu w akcje i ETF-y – bez rozbudowanej oferty kredytowej.

Revolut to fintech wywodzący się z Wielkiej Brytanii, który w 2022 roku uzyskał licencję bankową w Unii Europejskiej (Revolut Bank UAB) i stopniowo migruje klientów na strukturę bankową.Oznacza to, że Revolut łączy cechy banku i platformy finansowej typu „all-in-one”.

Revolut działa w wielu krajach jednocześnie i obsługuje ponad 50 milionów użytkowników na świecie. Oferuje konto wielowalutowe, wymianę walut w aplikacji, oszczędności, inwestycje, kryptowaluty, a także – w wybranych krajach – kredyty, karty kredytowe i produkty hipoteczne.

Jakie konta i opłaty oferują N26 i Revolut?

Oba podmioty oferują konta darmowe oraz płatne plany, ale ich struktura cenowa i filozofia monetyzacji są różne.

W N26 podstawą jest konto Standard, które można prowadzić bez miesięcznej opłaty. Użytkownik otrzymuje kartę wirtualną, a karta fizyczna jest dodatkowo płatna (około 10 euro jednorazowo). Wersja darmowa obejmuje podstawowe funkcje bankowe, ograniczoną liczbę bezpłatnych wypłat z bankomatów oraz standardowe limity.

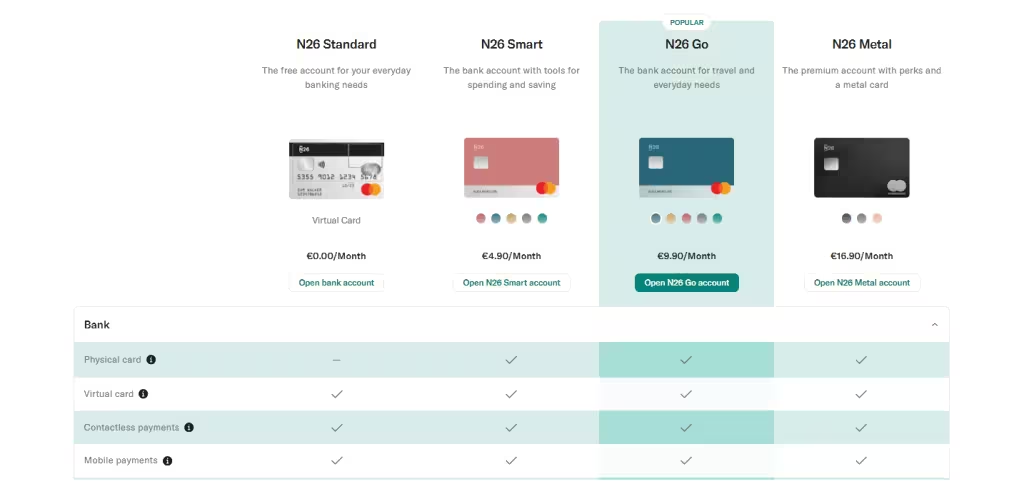

Płatne plany N26 to:

- Smart – około 4,90 euro miesięcznie,

- Go – około 9,90 euro miesięcznie,

- Metal – około 16,90 euro miesięcznie.

Wyższe pakiety dodają m.in. większą liczbę darmowych wypłat z bankomatów, ubezpieczenia podróżne, dodatkowe funkcje zarządzania finansami oraz – w przypadku Metal – wyższe oprocentowanie na koncie oszczędnościowym.

Revolut stosuje bardziej złożoną strukturę planów. Konto Standard jest bezpłatne i obejmuje kartę wirtualną, podstawowy dostęp do konta wielowalutowego oraz ograniczone limity darmowej wymiany walut i wypłat z bankomatów.

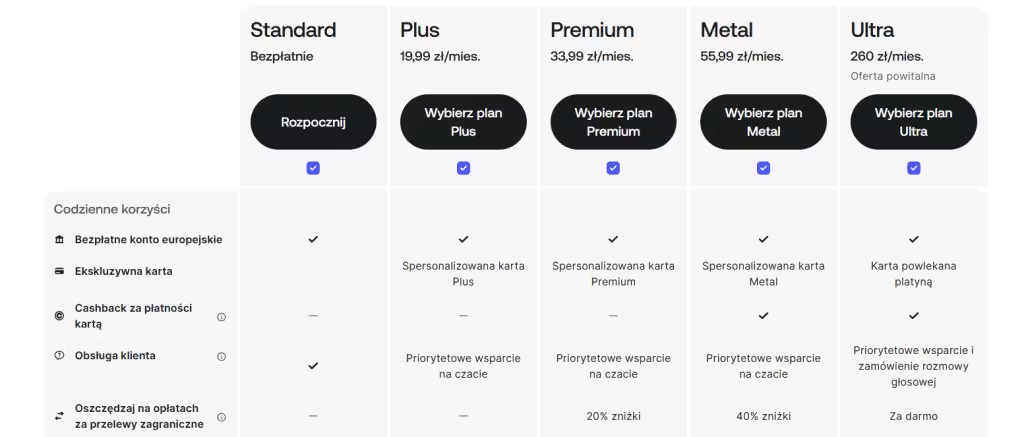

Płatne plany Revoluta to:

- Plus – 19,99zł miesięcznie,

- Premium – 33,99zł miesięcznie,

- Metal – 55,99zł miesięcznie,

- Ultra – 260zł miesięcznie.

Wraz z wyższym planem rosną limity bezprowizyjnej wymiany walut, liczba darmowych wypłat z bankomatów, dostęp do ubezpieczeń, cashbacku, lounge na lotniskach oraz usług partnerskich. Revolut mocno różnicuje funkcje w zależności od planu, co oznacza, że część użytkowników musi dopasować abonament do sposobu korzystania z konta.

Jak wypadają w codziennych płatnościach i bankomatach?

W codziennym użytkowaniu różnice między N26 a Revolutem są dość wyraźne: N26 stawia na prostotę i przewidywalność, a Revolut na elastyczność i operowanie wieloma walutami.

Karty i wypłaty z bankomatów

N26 oferuje bardzo klasyczny model rozliczania wypłat gotówki. Na darmowym koncie użytkownik ma do dyspozycji dwie bezpłatne wypłaty z bankomatów w miesiącu. Każda kolejna wypłata kosztuje 2 euro, niezależnie od kwoty. Ten model jest prosty i łatwy do przewidzenia, ale może być mniej opłacalny dla osób często korzystających z gotówki.

Revolut stosuje model limitów kwotowych i ilościowych. W planie Standard można:

- wypłacić bez prowizji do 200 euro miesięcznie lub

- wykonać maksymalnie 5 darmowych wypłat (w zależności od tego, co nastąpi wcześniej).

Po przekroczeniu limitu Revolut nalicza prowizję w wysokości 2% wartości wypłaty. W płatnych planach (Plus, Premium, Metal) limity są wyższe, a w droższych pakietach są też bezpłatne wypłaty w innych walutach, co ma znaczenie przy podróżach.

Płatności kartą i operacje walutowe

W przypadku płatności bezgotówkowych różnice są jeszcze bardziej widoczne.

N26 korzysta z kursu Mastercard i:

- nie pobiera opłat za płatności kartą,

- nie nalicza prowizji za przelewy SEPA,

- na darmowym planie pobiera 1,7% prowizji za wypłatę gotówki w walucie innej niż euro.

To rozwiązanie jest przejrzyste, ale mniej elastyczne dla osób operujących wieloma walutami lub często płacących poza strefą euro.

Revolut od początku był projektowany jako konto wielowalutowe. W planie Standard użytkownik może wymieniać waluty bez prowizji do 1 000 euro miesięcznie. Po przekroczeniu tego limitu naliczana jest opłata w wysokości 1%. Dodatkowo Revolut stosuje:

- 1% marży za wymiany walut w weekendy,

- wyższe limity lub brak prowizji w planach Plus, Premium i Metal.

Jak oszczędzać i inwestować z N26 i Revolut?

Obie aplikacje w ostatnich latach mocno rozwinęły ofertę oszczędnościową i inwestycyjną, ale robią to w nieco inny sposób.

Oszczędzanie

N26 oferuje konto Instant Savings, które działa jak klasyczne konto oszczędnościowe powiązane z rachunkiem głównym. Oprocentowanie zależy od planu:

- 2,8% rocznie dla kont Standard, Smart i You,

- 4% rocznie dla planu Metal.

Odsetki naliczane są codziennie, a środki można w każdej chwili przenieść z powrotem na konto bieżące. Co istotne, wszystkie środki w N26 – również na koncie oszczędnościowym – objęte są niemieckim systemem gwarancji depozytów do 100 000 euro. To rozwiązanie przypomina klasyczne konto oszczędnościowe w banku, tylko w wersji cyfrowej.

Revolut podchodzi do oszczędzania bardziej inwestycyjnie. Oferuje:

- do 4% w PLN

- do 2,25% w euro

Pieniądze można wypłacić w dowolnym momencie, ale formalnie nie są to depozyty bankowe w klasycznym sensie – to inwestycja w fundusz o bardzo niskim ryzyku.

Inwestowanie

N26 umożliwia inwestowanie w:

- akcje,

- ETF-y,

bezpośrednio z poziomu aplikacji. Oferta jest dość ograniczona, ale wystarczająca dla osób, które chcą okazjonalnie kupić ETF lub kilka akcji bez korzystania z pełnoprawnego brokera.

Revolut oferuje szerszy zakres instrumentów:

- akcje,

- ETF-y,

- kryptowaluty.

Platforma jest bardziej rozbudowana, ale nadal nie zastępuje w pełni klasycznego konta maklerskiego – szczególnie dla bardziej aktywnych inwestorów.

Jak wyglądają przelewy i obsługa wielu walut?

Różnice między N26 a Revolutem w tym obszarze są jednymi z najbardziej odczuwalnych w codziennym użytkowaniu, szczególnie dla osób pracujących lub inwestujących międzynarodowo.

N26 oferuje przelewy SEPA bez dodatkowych opłat, co sprawia, że świetnie sprawdza się przy standardowych operacjach w euro w obrębie Unii Europejskiej. W przypadku przelewów międzynarodowych poza SEPA bank korzysta z integracji z usługą Wise. Oznacza to, że:

- przelew zagraniczny realizowany jest po rynkowym kursie,

- koszt operacji jest widoczny przed zatwierdzeniem,

- czas realizacji jest zwykle krótszy niż w tradycyjnych bankach.

To rozwiązanie jest wygodne i przejrzyste, ale N26 nie oferuje klasycznego konta wielowalutowego.

Revolut od początku był projektowany jako platforma wielowalutowa. Użytkownik może:

- prowadzić rachunki w ponad 25 walutach,

- wymieniać waluty bezpośrednio w aplikacji,

- wysyłać przelewy międzynarodowe bez konieczności korzystania z zewnętrznych usług.

W planie Standard wymiana walut bez prowizji obowiązuje do określonego limitu miesięcznego. Po jego przekroczeniu Revolut dolicza:

- 1% prowizji za wymianę,

- dodatkowe 1% za wymiany realizowane w weekendy.

Dla osób często operujących różnymi walutami Revolut jest bardziej elastyczny, ale wymaga pilnowania limitów i momentu wymiany. N26 z kolei wygrywa prostotą – użytkownik nie musi zastanawiać się nad spreadami czy dodatkowymi opłatami, jeśli działa głównie w euro.

Czy N26 i Revolut są bezpieczne?

Tak, zarówno N26, jak i Revolut spełniają europejskie standardy bezpieczeństwa, jednak różnią się strukturą gwarancji depozytów oraz modelem regulacyjnym.

N26 posiada pełną licencję bankową wydaną przez niemiecki nadzór finansowy BaFin. Środki klientów są objęte niemieckim systemem gwarancji depozytów do kwoty 100 000 euro na osobę. Oznacza to taki sam poziom ochrony, jak w klasycznych bankach działających w Niemczech.

Od strony technologicznej N26 oferuje m.in.:

- dwuskładnikowe uwierzytelnianie,

- natychmiastowe blokowanie i odblokowywanie karty w aplikacji,

- powiadomienia push o każdej transakcji.

Revolut posiada licencję bankową w Unii Europejskiej (Revolut Bank UAB) i w zależności od kraju użytkownika środki są chronione:

- przez litewski fundusz gwarancyjny,

- lub przez ClearBank w Irlandii,

również do kwoty 100 000 euro. Warto jednak pamiętać, że Revolut przez długi czas działał jako instytucja pieniądza elektronicznego i proces migracji klientów do struktury bankowej wciąż trwa w niektórych krajach.

Revolut mocno akcentuje kwestie bezpieczeństwa operacyjnego. Oferuje m.in.:

- zaawansowane systemy wykrywania oszustw,

- blokowanie płatności według lokalizacji,

- możliwość wyłączenia płatności internetowych, zbliżeniowych lub magnetycznych jednym kliknięciem.

Pod względem formalnym oba rozwiązania są bezpieczne, ale N26 prezentuje bardziej klasyczny, „bankowy” model ochrony, podczas gdy Revolut kładzie większy nacisk na dynamiczne zabezpieczenia w aplikacji.

Który bank wybrać?

Nie ma jednego „lepszego” wyboru dla wszystkich. Decyzja między N26 a Revolutem zależy głównie od tego, jak korzystasz z pieniędzy na co dzień, w jakiej walucie operujesz i jak bardzo cenisz prostotę vs. elastyczność.

Kiedy lepszym wyborem będzie N26?

N26 sprawdzi się przede wszystkim u osób, które chcą cyfrowego banku w klasycznym, europejskim wydaniu. To rozwiązanie dla użytkowników, którzy nie potrzebują dziesiątek funkcji, a raczej stabilności i przejrzystych zasad.

Wybierz N26, jeśli:

- zależy Ci na pełnej licencji bankowej i jasnej strukturze prawnej,

- chcesz mieć konto w euro,

- korzystasz głównie z SEPA i płatności w strefie euro,

- rzadko wypłacasz gotówkę i nie potrzebujesz konta wielowalutowego,

- cenisz prostą aplikację + dostęp przez przeglądarkę,

- wolisz przewidywalne opłaty zamiast limitów i warunków.

N26 jest bardziej „bankiem” niż platformą finansową. Dobrze sprawdzi się u osób pracujących lub inwestujących w euro, które nie chcą pilnować spreadów, weekendowych marż ani progów darmowych wymian.

Kiedy lepszym wyborem będzie Revolut?

Revolut to narzędzie dla osób aktywnych finansowo, często podróżujących lub operujących w kilku walutach jednocześnie. Daje większe możliwości, ale wymaga większej kontroli nad limitami.

Wybierz Revolut, jeśli:

- potrzebujesz konta wielowalutowego (w tym PLN),

- często płacisz lub zarabiasz w różnych walutach,

- zależy Ci na szybkiej wymianie walut w aplikacji,

- chcesz mieć dostęp do akcji, ETF-ów i kryptowalut w jednym miejscu,

- podróżujesz i korzystasz z kart za granicą,

- akceptujesz fakt, że po przekroczeniu limitów pojawiają się prowizje i marże.

Revolut daje więcej swobody, ale jest mniej „zero-jedynkowy”. To rozwiązanie dla użytkowników, którzy są świadomi zasad działania aplikacji i potrafią dostosować plan do swoich potrzeb.