Strategie handlowe

Czym jest strategia Dollar Cost Averaging (DCA)?

Oto kompleksowy przewodnik po Dollar Cost Averaging (DCA), metodzie inwestycyjnej, która obejmuje okresowe wpłaty w celu czerpania korzyści z długoterminowych odsetek składanych.

Omówimy tu najważniejsze kwestie, a mianowicie: czym jest i jak działa, znaczenie reinwestowania zysków, wpływ czasu na zwroty i typowe błędy.

Wszystko to z myślą o porównaniu DCA z innymi formami inwestycji, oferując zrównoważone spojrzenie na jego zalety i wady.

Strategia DCA (Dollar Cost Averaging): Kiedy to ma sens?

Kiedy myślisz o oszczędzaniu na przyszłość, masz dwie opcje: albo oszczędzać i pozostawić je na koncie bankowym lub na lokatach wolnych od ryzyka, albo inwestować te pieniądze okresowo, aby uzyskać z nich zwrot, mając na celu wzrost oszczędności i nie tracenie wartości z powodu inflacji.

I właśnie tutaj strategia DCA ma sens, ponieważ jest to metoda, która pozwala nam inwestować w wygodny sposób, aby nasze oszczędności były opłacalne w dłuższej perspektywie.

Czym jest strategia DCA?

W jednym zdaniu: okresowe inwestowanie, na przykład co miesiąc, w aktywa w celu skorzystania z procentu składanego.

Innymi słowy, wykorzystanie oszczędności, które generujemy z miesiąca na miesiąc dzięki naszym dochodom, do regularnego inwestowania w jedno lub kilka aktywów (fundusze, akcje, ETF-y itp.), tak aby nasze pieniądze nie tylko rosły dzięki naszym własnym wysiłkom na rzecz oszczędzania, ale także rosły dzięki zwrotom uzyskanym z inwestycji.

Innymi słowy, inwestowanie na rynkach w sposób rozłożony w czasie, a nie dokonywanie " jednorazowej " wpłaty ze wszystkimi aktywami dostępnymi do inwestycji.

Teoria stojąca za tą metodą mówi, że z czasem będziemy kupować więcej jednostek lub akcji, aby osiągnąć (dzięki procentowi składanemu) wyższą kwotę końcową.

Uśrednianie ceny zakupu: Jak to działa?

Kluczem do DCA są trzy punkty:

- Okresowy wkład

- Procent składany

- Czas

Połączenie tych trzech elementów sprawia, że strategia ta oferuje zwrot, który jest trudny do pobicia.

Z jednej strony musisz upewnić się, że dokonujesz regularnych wpłat, bez względu na to, co dzieje się z Twoimi inwestycjami, zawsze musisz wpłacać. Zwłaszcza, gdy ich wartość spada. Jest to klucz do utrzymania lepszej średniej ceny naszych inwestycji, co przyniesie nam korzyści w przyszłości.

Ponieważ oszczędzamy na przyszłość, ideą jest zawsze reinwestowanie wszelkich zysków osiągniętych z samej inwestycji (np. jeśli otrzymujemy dywidendy).

Reinwestycja i czas to klucz do sukcesu tego systemu: procent składany. Poprzez ciągłe reinwestowanie, zwrot staje się coraz większy, a im dłuższy okres, tym większy wpływ odsetek składanych.

W miarę upływu czasu nasze inwestycje będą rosły coraz szybciej.

Zawsze pod warunkiem, że reinwestujemy osiągnięte zyski.

Praktyczny przykład Dollar Cost Averaging

Później zobaczymy przykłady w różnych sytuacjach, ale na razie spójrzmy na prosty przykład:

Jeśli zainwestujemy 10 000 € na 5% w pierwszym roku, zarobimy 500 €.

Jeśli w drugim roku również zainwestujemy uzyskane 500 euro, to pod koniec drugiego roku zarobimy 525 euro (5% z 10 500 euro), a jeśli co roku będziemy reinwestować uzyskane dochody, to zobaczmy, że:

- W ciągu 10 lat rentowność wyniesie 63% (czyli więcej niż 5% x 10 lat, czyli 50%).

- Za 20 lat nie będziemy mieli 100% (co byłoby 20 lat x 5%), ale 165%!

- A za 30 lat będziemy mieli 330% (znacznie więcej niż 5% x 30 lat, co wyniosłoby 150%).

Jak widać, kluczem do czerpania korzyści z odsetek składanych są dwie rzeczy:

- Reinwestowanie zysków

- I czas - im więcej masz czasu, tym więcej skorzystasz z procentu składanego.

Strategia DCA z miesiąca na miesiąc

W dłuższej perspektywie byłoby tak, jak wyjaśniliśmy w przykładzie, ale w krótszej perspektywie, jak moglibyśmy zacząć ją wdrażać miesiąc po miesiącu? Spójrzmy na to poniżej:

| Miesiąc 1 | 100€ | 10€ | 10 | ||||

| Miesiąc 2 | 100€ | 10€ | 10 | ||||

| Miesiąc 3 | 100€ | 5€ | 20 | ||||

| Miesiąc 4 | 100€ | 8€ | 12,5€ | ||||

| Miesiąc 5 | 100€ | 10€ | 10 | ||||

| Portfolio | 500€ | 8€ | 62,5 |

| Moment | Inwestycja | Cena za akcję | Nabyte akcje |

|---|---|---|---|

| Miesiąc 1 | 100€ | 10€ | 10 |

| Miesiąc 2 | 100€ | 10€ | 10 |

| Miesiąc 3 | 100€ | 5€ | 20 |

| Miesiąc 4 | 100€ | 8€ | 12,5€ |

| Miesiąc 5 | 100€ | 10€ | 10 |

| Portfolio | 500€ | 8€ | 62,5 |

Jak widzimy, po wdrożeniu metody DCA udało nam się uzyskać średnią cenę za akcję w wysokości 8 EUR.

Zobaczmy teraz, co by się stało, gdybyśmy zainwestowali całą kwotę bezpośrednio:

| Moment | Inwestycja | Cena za akcję | Nabyte akcje | ||||

| Miesiąc 1 | 500€ | 10€ | 50 | ||||

| Wartość portfolio | 500€ | 10€ | 50 |

| Moment | Inwestycja | Cena za akcję | Nabyte akcje |

| Miesiąc 1 | 500€ | 10€ | 50 |

| Wartość portfolio | 500€ | 10€ | 50 |

Widzimy, że w ten sposób mielibyśmy o 12,5 akcji mniej niż przy użyciu metody Dollar Cost Averaging.

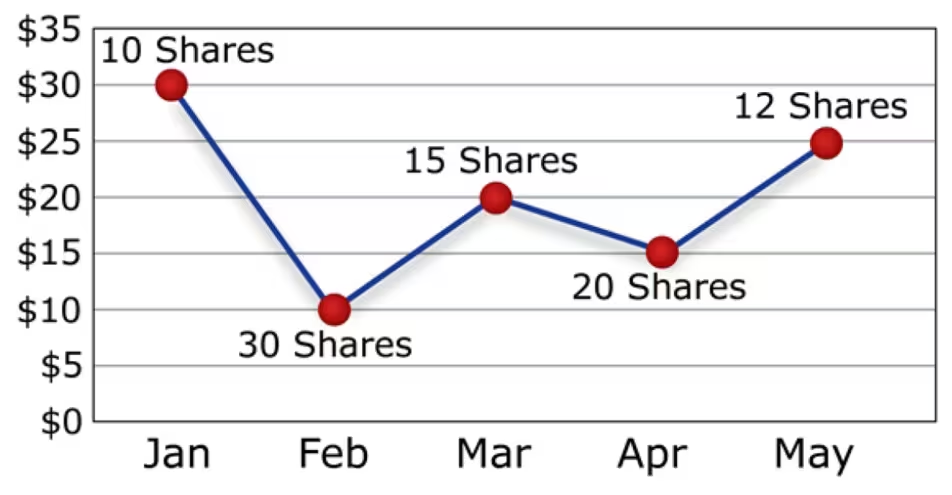

Gdybyśmy mieli spojrzeć na pierwszą tabelę na wykresie, wyglądałaby ona następująco:

Dzieje się tak dlatego, że gdy cena spada (wykres trendu spadkowego), możemy kupić więcej akcji za naszą kwotę inwestycji.

👉Chcesz poznać inne interesujące strategie? W takim razie odwiedź nasz kolejny artykuł: Jak inwestować na giełdzie?

Strategia DCA: Kiedy najlepiej zacząć inwestować?

Szczerze mówiąc, …. nie ma to znaczenia.

Głównie dlatego, że dopiero zaczynasz i za każdym razem, gdy dokonujesz regularnych wpłat na swoje inwestycje, średnia cena zakupów będzie miała duży wpływ. Ponieważ kwota nowego zakupu będzie wysoka w stosunku do wartości inwestycji w danym momencie.

Efekt ten oznacza, że w ciągu pierwszych kilku lat Twoje inwestycje zachowują się bardzo spokojnie, a w wielu przypadkach przechodzą od dodatnich do ujemnych i od ujemnych do dodatnich, chyba że rynek jest silnie zwyżkowy.

Dlatego nie ma znaczenia, kiedy. Ważną rzeczą jest liczba lat, w których inwestujesz, a nie kiedy zaczynasz. Nie przejmuj się tym, im wcześniej zaczniesz, tym lepiej.

Jak mówią, najlepszym dniem na rozpoczęcie inwestycji był wczoraj, a dziś jest drugi najlepszy dzień. Z pewnością lepszy niż jutro.

Dollar Cost Averaging: Najlepsze indeksy

Pomysł polega na inwestowaniu długoterminowym, więc wiele może się zmienić po drodze, więc kluczem jest dywersyfikacja, a nie koncentrowanie wszystkich inwestycji w jednym kraju lub regionie.

Oto trzy opcje, które mogą Cię zainteresować:

Po pierwsze, skorzystaj z jednego z globalnych indeksów, które umożliwiają indeksowanie do całego świata:

- MSCI World: Spółki z krajów rozwiniętych (obecnie 23).

- MSCI All Country World: obejmuje również kraje wschodzące (obecnie 26).

A jeśli nadal szukasz większej liczby spółek i większego zasięgu, możesz skorzystać z indeksów FTSE:

- FTSE World

- FTSE All Country World

Druga opcja to zbudowanie własnego portfela poprzez inwestowanie w indeksy dla każdego kraju lub regionu, którym jesteś zainteresowany, na przykład jeden z Ameryki Północnej, jeden z Europy, jeden z Azji i jedna czwarta z rynków wschodzących. W ten sposób można przypisać każdemu regionowi odpowiednią wagę.

Trzecim rozwiązaniem może być skorzystanie z usług robodoradcy, zwłaszcza jeśli chcesz oddelegować zarządzanie, szukając zautomatyzowanej usługi, która dostosowuje portfel do sytuacji rynkowej. Tutaj zostawiam nasz artykuł na temat najlepszych robo-doradców w Polsce.

Strategia DCA: Najlepsze spółki

Po pierwsze, powiem, że dla dywersyfikacji portfela, uśrednianie akcji nie jest odpowiednie, chyba że można zainwestować w około 25 spółek. Byłaby to optymalna liczba akcji w portfelu.

Należy na to spojrzeć zarówno z punktu widzenia ceny akcji, jak i opłat za transakcję. Aby koszt prowizji w stosunku do zakupionej kwoty nie był nadmierny.

Z drugiej strony, procent składany opiera się na reinwestowaniu zysków. Jeśli wybierzesz akcje, które wypłacają dywidendy, będziesz musiał za każdym razem płacić od nich podatki, osłabiając w ten sposób siłę procentu składanego.

Unikaj więc akcji, które wypłacają duże dywidendy i szukaj akcji, które zamiast wypłacać zyski w formie dywidend, wykorzystują je do dalszego wprowadzania innowacji i rozwoju bez konieczności zaciągania długu.

W związku z tym spółki, które się rozwijają, mają zdolność do innowacji, potencjalny przyszły rynek, który rośnie i mają niewielkie zadłużenie.

Najlepsi brokerzy dla Dollar Cost Averaging

Wdrażając strategię DCA za pośrednictwem brokerów, powinniśmy szukać tych, którzy zasadniczo spełniają następujące cechy:

Bezpieczeństwo: Jest to zawsze kluczowy punkt. Istotne jest, aby broker posiadał odpowiednie regulacje, europejskie, brytyjskie lub amerykańskie.

Dostęp do szerokiej gamy inwestycji: Jak już wspomnieliśmy, najlepszymi wehikułami dla DCA będą fundusze indeksowe (akumulacyjne), a w mniejszym stopniu, ze względu na opodatkowanie, ETF-y. Jednak interesujące byłoby również rozważenie innych produktów inwestycyjnych, takich jak akcje lub obligacje.

Niskie opłaty: Ponieważ DCA wiąże się z regularnymi inwestycjami, ważne jest, aby opłaty transakcyjne i administracyjne były niskie, aby nie powodować erozji długoterminowych zysków.

Niemniej jednak, oto kilku brokerów, którzy mogą Cię zainteresować:

DEGIRO

- 🏆 Regulacja: BaFiN (Niemcy)

- 💼 Aktywa finansowe: fundusze ETF, akcje i obligacje.

- 💲Opłaty: ETFy od €2 (powyżej 100 bezpłatnie).

Interactive Brokers

- 🏆 Regulacje: ICB (Irlandia) i SEC (USA)

- 💼 Aktywa finansowe: Fundusze, fundusze ETF, akcje i obligacje.

- 💲 Opłaty:

- Fundusze: Od 3%.

- Akcje: Od 0,005 USD/akcję (min. 1 USD)

Kiedy najlepiej rozpocząć inwestowanie przy użyciu Dollar Cost Averaging (DCA) lub regularnych wpłat?

Aby uzyskać maksymalny zwrot z inwestycji, potrzebne jest zastosowanie procentu składanego, ale jego efekt nie jest natychmiastowy, w rzeczywistości przez pierwsze kilka lat praktycznie nie przynosi dodatkowego zwrotu, jednak im więcej lat mija, tym silniej działa.

Dlatego im wcześniej zaczniesz, tym lepiej. Bo najważniejszy dla procentu składanego jest czas.

W co najlepiej zainwestować, aby jak najlepiej wykorzystać DCA?

To znaczy, co jest lepsze, inwestowanie w akcje, obligacje, fundusze inwestycyjne, fundusze indeksowe czy plany emerytalne?

Najlepiej inwestować w instrumenty akumulacyjne, czyli takie, które nie wpłacają nic na konto, ponieważ za każdym razem, gdy otrzymasz zwrot na konto, będziesz musiał zapłacić od niego podatek, a także będziesz musiał martwić się o reinwestowanie go. Tracisz więc pieniądze po drodze i masz dodatkową pracę (reinwestowanie).

Idealnie, fundusze akumulacyjne i ETF lub plany emerytalne.

👉 Dowiedz się więcej: Najlepsze fundusze inwestycyjne

👉 Czytaj więcej: ETF w Polsce

Czy powinienem przestać inwestować na rynkach niedźwiedzich, gdy stosuję Dollar Cost Averaging (DCA) lub regularne wpłaty?

Nie. W czasach bessy kluczowe jest kontynuowanie inwestycji, wynik odbicia będzie spektakularny. Z drugiej strony, jeśli przestaniesz inwestować, spadek Twoich inwestycji się pogłębi, a odzyskanie strat może zająć dużo czasu.

Czy lepiej dywersyfikować inwestycje?

Oczywiście. Jest to strategia długoterminowa, rzeczy mogą się zmieniać na przestrzeni lat, więc lepiej jest mieć dobrą dywersyfikację i nie koncentrować inwestycji na jednej firmie, jednym kraju lub jednym regionie.

Należy szukać inwestycji globalnych. Dzisiejsi zwycięzcy mogą być jutrzejszymi przegranymi i odwrotnie.

Jakie opłaty są rozsądne i których produktów inwestycyjnych należy unikać?

Zależy to od produktu, jeśli mówimy o funduszach indeksowych, ich opłaty nie powinny przekraczać 0,30%-0,40% rocznie, jeśli mówimy o funduszach aktywnie zarządzanych, nie powinny one przekraczać 1,50% - 1,75%.

Każdy produkt z wyższymi opłatami nic Ci nie przyniesie, a jedynie uzyskasz niższy zwrot. Z

DCA: Najlepsza metoda inwestycyjna

Strategia inwestycyjna Dollar Cost Averaging (DCA) ma kilka zalet i wad, które wpływają na jej skuteczność i możliwość dostosowania do różnych profili inwestorów.

Jedną z głównych zalet DCA jest jej prostota i dostępność. Technika ta nie wymaga zaawansowanej wiedzy inwestycyjnej ani dużych kwot kapitału początkowego, co czyni ją atrakcyjną dla szerokiego grona inwestorów, w tym tych dopiero rozpoczynających swoją przygodę ze światem finansów. Możliwość automatyzacji inwestycji za pomocą narzędzi dostarczanych przez brokerów, banki lub robo-doradców dodatkowo upraszcza proces, pozwalając inwestorom skupić się na swoich oszczędnościach bez martwienia się o codzienne lub cotygodniowe zarządzanie inwestycjami.

Strategia DCA ma jednak również pewne wady, które należy wziąć pod uwagę. Jednym z głównych wyzwań jest potrzeba długoterminowego spojrzenia, ponieważ jak widzieliśmy, najbardziej znaczące korzyści z DCA materializują się dopiero z czasem, co wymaga cierpliwości i solidnego psychologicznego zrozumienia inwestycji.

W tym momencie należy zadać sobie pytanie, czy istnieją inne strategie, które są bardziej opłacalne? Oczywiście, ale ile czasu, wiedzy, ryzyka, doświadczenia i poświęcenia wymagają? Na tym właśnie polega wspaniałość Dollar Cost Averaging, która pod względem stosunku wysiłku do ryzyka do zwrotu, w bardzo długim okresie, jest niezwykle skuteczna.

Zalety DCA

- ✅Jest to bardzo prosta metoda, łatwa do zrozumienia i w zasięgu każdego inwestora.

- ✅ Zarówno brokerzy, jak i banki dysponują narzędziami, które pozwalają zautomatyzować inwestycje, dzięki czemu można nawet zapomnieć o comiesięcznych lub cotygodniowych operacjach związanych z inwestowaniem.

- ✅ Nie są potrzebne żadne zaawansowane produkty.

- ✅ Nie jest wymagany kapitał początkowy, a jedynie regularne oszczędności.

- ✅ Ogranicza zmienność naszych inwestycji.

Wady DCA

- ❌ Najlepsze wyniki osiąga się w dłuższej perspektywie, trzeba być tego świadomym. Psychologia inwestora jest bardzo ważna, aby nie przestać inwestować w czasach spowolnienia.

- ❌ Jeśli masz znaczną ilość pieniędzy do zainwestowania, wszystkie badania wskazują, że inwestowanie ich wszystkich na raz, a nie za pomocą DCA, daje lepsze wyniki w 70% przypadków.

Podsumowując, DCA oferuje dostępną i mniej zmienną drogę do inwestycji i jest odpowiednia dla wszystkich stylów inwestowania. Począwszy od początkujących lub tych z ograniczonymi zasobami, po profesjonalistów, którzy decydują się na strategię długoterminową (i wiele innych).

Często zadawane pytania

Szukasz brokera? Sprawdź nasze rekomendacje

Zastrzeżenie: